2024 年加密货币9 个预测

2024年加密行业的预测包括:DeFi交易所将取代中心化交易所;Web2公司将进行Web3收购;DePIN代币将进入市值排行榜前15名;Solana将成为最大的一级链;DeFi总TVL将从459亿美元增长至894亿美元;DEX交易量将从每周80亿美元增长至每周330亿美元;日活跃区块链地址将从400万增长至800万;流动性质押TVL将成为主导;以太坊DEX市场份额将下降。

原文标题:2024 Crypto Predictions

原文作者:Dynamo DeFi

原文来源:substack

编译:火星财经,MK

随着新一年的到来,加密行业充满了各种预测和期待。比特币ETF的批准似乎指日可待,加之对牛市的强烈期望,本周我们见证了一系列引人注目的预测。以下是我从X那里挑选的一些最有趣的预测线索:

- Mippo:

- DeFi Investor:

- ChainLinkGod:

- Miles Deutscher:

我的2024年预测

当然,我自己也有对2024年的预测。以下是我关于加密领域的9大预测,涵盖了从链上统计数据到更大的行业趋势,再到特定领域的预测。请享用!

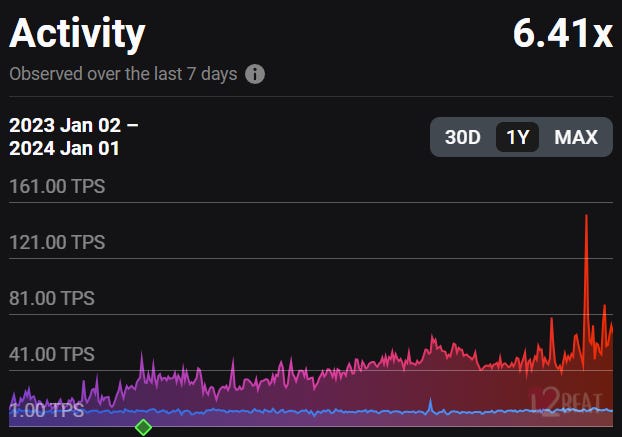

- 以太坊的第二层和其他一级链的活动将显著超过以太坊主网。一年后,比较将变得毫无意义。这种情况在2023年的交易量中已经显现,当时第二层的交易量已超过以太坊主网的6倍。

- 多次空投将为早期用户带来五位数的收益。这些空投最有可能来自Solana生态系统、Cosmos质押,或者像EigenLayer这样的重新质押/数据可用性应用。

- 一家Web2公司将在Web3领域进行重大收购。随着真正的业务开始在链上建立,Web2巨头将想要分得一杯羹,他们将通过收购来实现这一目标,而不是仅依赖内部团队。

- DeFi交易所将从中心化交易所手中夺取重要市场份额。链上基础设施自2021年以来有了显著改善,我们将看到链上交易所和永续交易所处理巨大的交易量。

- 模块化架构,结合互操作性,将使你使用的链变得不那么明显或相关。这个预测分为两部分。首先,模块化架构意味着你可以拥有一个链,它可以结算到以太坊上,使用Celestia进行数据可用性,并使用Solana虚拟机。在这种情况下,该链可以说属于多个生态系统。其次,允许你使用跨链应用的互操作解决方案也在增加。

- Solana将继续成为最大、使用最多的一级链。

- 一种DePIN代币将进入市值排行榜前15名。使用代币来引导去中心化网络是加密领域的一个很好的用例。随着更多像Helium和Filecoin这样的应用推出并获得用户,我预计这种叙事会增加势头。

- 首个热门加密应用将诞生,最有可能来自游戏、赌博或支付领域。它可能看起来非常简单,与当前产品截然不同,以至于许多加密用户忽略它。

- Cosmos的主导地位将增强,无论是在TVL还是活跃用户方面。

链上分析:2023年的显著变化

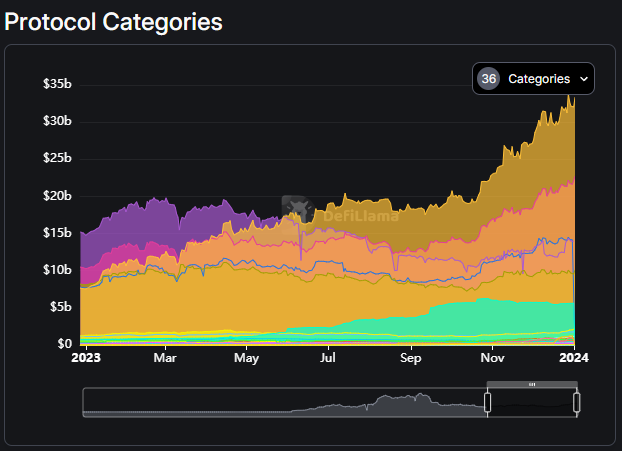

去中心化金融(DeFi)总锁定价值(TVL)几乎翻倍

在2023年,DeFi的总TVL(包括流动性质押)从459亿美元大幅增长至894亿美元。对于一个经历了充满挑战的2022年的行业来说,这是一次显著的反弹。

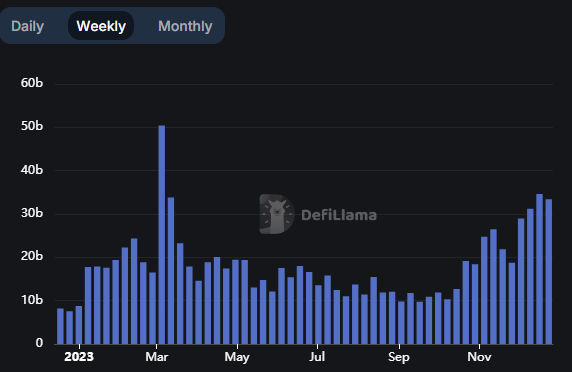

去中心化交易所(DEX)交易量大幅回升

2022年年末,DEX的交易量降至多年低点,每周大约80亿美元。然而到了2023年年末,交易量上升了4倍,达到每周超过330亿美元。

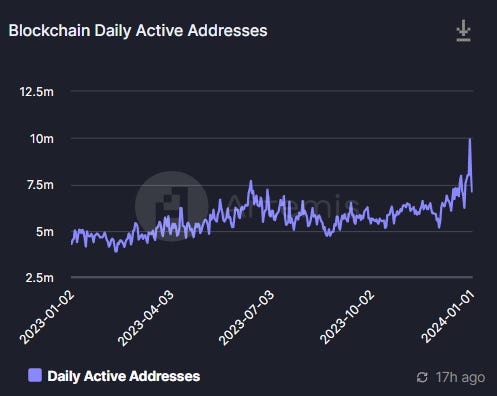

区块链日活跃地址数增长

2023年初,日活跃区块链地址大约为400万个,到年底最后几天时,这一数字已经增长至每天超过800万个。

Layer2 交易量超过以太坊主网

2023年,以太坊第二层扩展的实施开始显现成效。年初时,第二层的交易量与以太坊主网相近。但到了年底,第二层的平均交易量已经超过主网的6倍以上。

流动性质押TVL成为主导

流动性质押在DeFi中的TVL排名由第五上升至第一,超越了其最接近的竞争者——借贷领域,领先超过100亿美元。

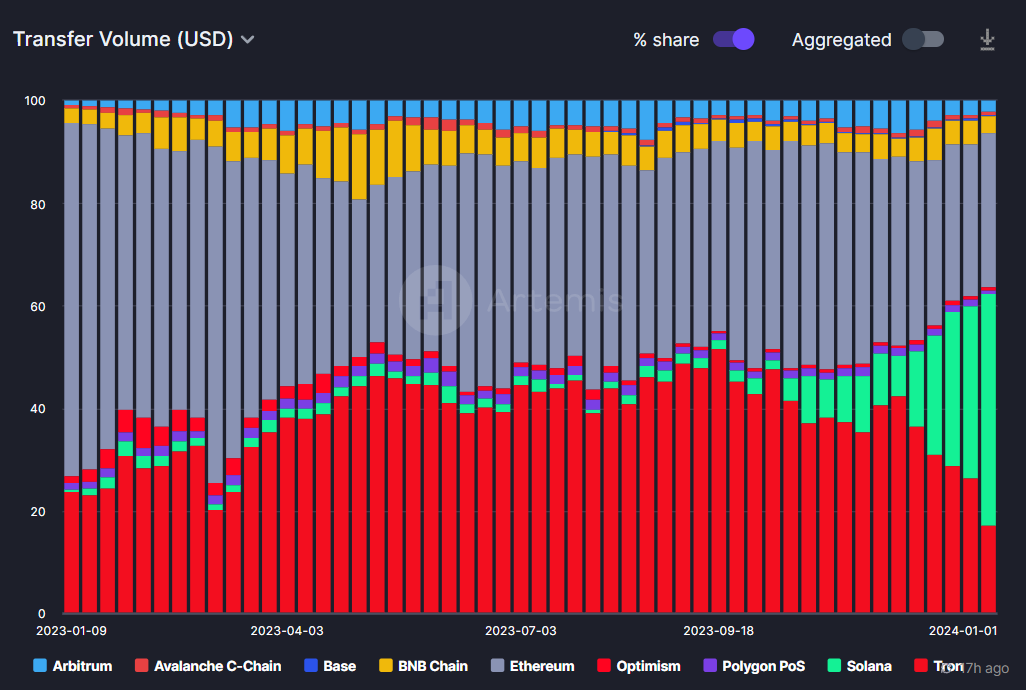

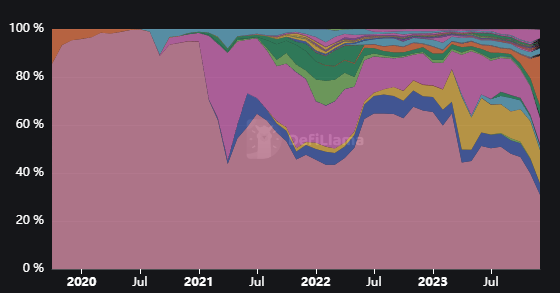

以太坊DEX市场份额下降

2023年1月,以太坊DEX的交易量占比约为65%,但到了12月已下降至30%。其中,Solana和Arbitrum分别以橙色和黄色表示,成为市场份额增长最快的平台。

工具聚焦:使用Artemis追踪稳定币转账量

稳定币支付是加密领域的核心应用。通过使用Artemis的稳定币仪表板,可以追踪稳定币在不同网络上的转账情况。