当前高收益 DeFi 项目操作指南

DeFi夏季2.0即将到来,许多连锁店的TVL增长了2倍以上。Ethena和Drift Protocol提供高达57%的年化收益率,同时还有空投机会。新的去中心化人工智能生态系统Zero1旨在为开发者提供便宜且高效的基础设施,并奖励使用量最多的DeAI项目。通过Elixir和Pendle等收益农场,开发者可以高效地货币化应用程序,并获得空投奖励。使用卡米诺和Drift协议可获得20-25%的年化收益和空投。建议分散投资组合到多个协议,避免损失。希望本文对您有帮助!

原文标题:Best yield opportunities in DeFi

原文作者:THE DEFI INVESTOR

原文来源:Substack

编译:Lynn,火星财经

DeFi 夏季 2.0 即将到来。

自 2023 年 11 月以来,TVL 增长了 2 倍以上。

不仅如此,许多能够赚取疯狂收益的创新 DeFi 原语最近也已上线。

如果您持有大量加密货币,为什么不将其投入使用呢?

今天,我将介绍一些我最喜欢的收益机会,这些机会使蓝筹资产获得非常高的收益成为可能。

让我们一起潜入👇

稳定币收益农场

Ethena(在以太坊 L1 上)- 30% APY 或空投

我之前也提到过,我最喜欢通过稳定币赚取收益的地方之一是 Ethena。

Ethena 是建立在以太坊上的合成美元协议。

其稳定币USDe具有独特的设计:

USDe 由质押的 ETH 抵押品和 ETH 空头永续头寸提供支持。

例如,如果有人在 Ethena 上存入 1000 美元的 ETH,他将获得 1000 美元的回报。

在幕后,Ethena 将质押一部分 ETH,并使用另一部分开设 ETH 空头头寸,以实现 Delta 中性头寸。

通过这种方式,USDe 不仅可以维持 1 美元的挂钩,还可以从 2 个不同的收入来源产生收益:

- ETH质押收益率

- 资金费率(来自其空头永续头寸)

资金利率是多头和空头头寸持有者之间交换的定期现金流。

鉴于目前有越来越多的人看好 ETH 并做多而不是做空,Ethena 正在从融资利率中获得非常高的回报。

通过Ethena 赚取稳定币收益的 2 种方法:

- 在平台上购买并质押 USDe 以换取 sUSDe

USDe 质押者获得 Ethena 产生的所有收入。目前,USDe 质押者在马厩上赚取 30% 的年化收益。

- 购买USDe并在平台锁定7天

通过这样做,您将获得 Ethena 碎片,使您有资格获得 Ethena 未来的空投。

每锁定价值 1 美元的 USDe,您每天可以获得 10 倍分片。 100 万个分片在 Whales Market 等积分市场上价值 750 美元,这是相当多的。

Ethena 空投预计将于四月公布。

就我个人而言,我认为购买并锁定 USDe 以赚取分片比以 30% APY 质押 USDe 更好。

Drift Protocol(Solana)- 57% APY + 空投

这种收益机会风险较高,但潜在回报也很高。

Drift 是 Solana 上最受欢迎的永久性 DEX。其积分计划于今年早些时候启动,并将在未来几周内结束。

进行Drift空投的最简单方法是前往 Drift → 赚取 → 做市金库,并向 2 个可用的自动做市商金库之一提供流动性。

通过这样做,您不仅可以被动地在马厩中获得高收益(目前年化收益为 33% 到 57%,具体取决于金库),还可以同时获得漂移积分。

然而,值得注意的是,使用 DriftVault 并非没有风险。非常大的价格波动可能会导致这些金库亏损。

但从历史上看,这些金库在较长一段时间内总是有出色的表现。

与Zero1一起

新的去中心化人工智能生态系统

Zero1是过去几天最热门的新人工智能项目之一。

Zero1 由 Wormhole、Solana 和 Orderly Network 的开发人员构建,简化了开发流程并支持去中心化人工智能产品的发展。

Zero1生态系统由4部分组成:

1. Keymaker平台——去中心化AI游乐场,为开发者提供数十种DeAi多模态工具

2. Cypher AppChain - 使用 Arbitrum Nitro 和 Celestia 构建的 POS 应用链,将奖励 AI 模型

3.零构建计划——去中心化人工智能孵化器,旨在为具有创新人工智能项目理念的开发者提供技术和财务支持

4.零经济框架- 旨在协调开发者和用户激励并奖励使用量最多的 DeAI 项目的经济模型

该协议的目标是提供比 Bittensor (TAO) 更便宜的替代方案,为 AI 开发人员提供快速且经济实惠的基础设施。

借助 Zero1,开发人员可以高效地将其应用程序货币化,并根据应用程序的使用情况获得奖励。 $DEAI 质押者直接受益于 Zero1 生态系统的成功,因为他们将从平台上启动的项目中获得空投。

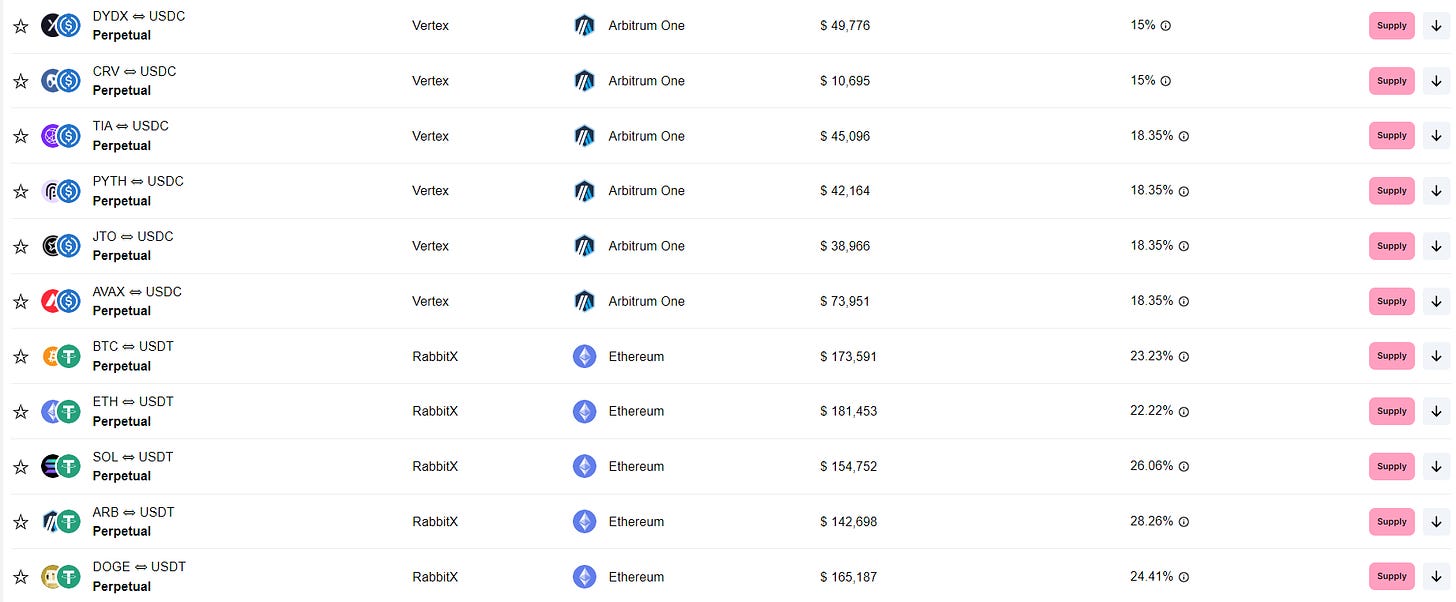

Elixir (在以太坊 L1、Arbitrum 和 Sui 上)- 20-60% APY + 空投

Elixir是一个模块化网络,旨在增强订单簿的流动性。

Elixir 允许散户投资者在去中心化订单簿交易所上为做市提供流动性,使任何人都可以成为做市商。

两周前,该协议启动了积分计划,该计划将于八月结束。

鉴于 Elixir 的融资估值高达 8 亿美元,我对其空投抱有很高的期望。

如何种植空投并同时赚取收益:

- 前往Elixir (您可以使用此链接获得 10% 积分提升)

- 连接您的钱包并点击“mint ELXETH”

- 您可以在这里提供至少 100 美元 ETH 以获得 50% 的积分提升(但是,这是可选的)

- 之后,点击“或者,向本机集成提供 USDC”

- 滚动浏览此页面上列出的货币对,然后单击“供应”,向其中之一提供稳定币作为流动性以进行做市

大多数货币对的年利率在 20-60% 之间。 (不包括未来的Elixir空投奖励)

值得考虑的一件事是,Elixir 流动性提供者受到无常损失的影响,与 Uniswap V2 中的情况相同。

最终,如果您不想受到无常损失的影响,您可以为由 2 个稳定币组成的 Elixir 对提供流动性。

Elixir 既有创新产品,又有强大的风险投资支持,因此未来 8 月份的空投很可能会成功。

ETH 收益农场

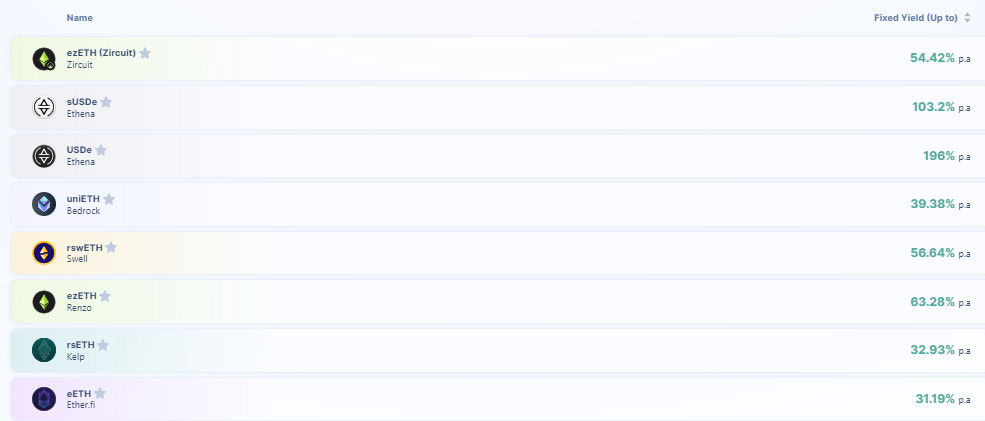

Pendle (在以太坊和 Arbitrum 上)- 高达 70% 的可变 APY + 空投

由于围绕 Eigenlayer 和新积分元的巨大炒作,最大的收益交易协议 Pendle 目前正在提供一些疯狂的 ETH 收益。

您可以用 ETH 在 Pendle 上做 2 件事:

存入您的 ETH 以换取可变收益 + 空投积分

- 转到 Eigenlayer 液体重新分配协议(例如Kelp DAO 、Renzo或EtherFi )

- 在那里重新抵押您的 ETH,以换取 rsETH、ezETH 或 eETH

- 之后前往彭德尔

- 点击“积分交易”

- 选择您用于重新抵押 ETH 的协议池

- 点击“提供流动性”并确保“零影响模式”已开启

- 存入您的资产

这就是我个人用我持有的部分 ETH 所做的事情。

提供流动性的收益率目前极具吸引力。

目前,一些矿池提供高达 70%(可变)的年利率来提供流动性,这是在您继续赚取的重新质押空投积分之上的。

Pendle 的第二个策略如下:

存入 ETH 以换取固定收益(年利率高达 60%)

- 转到液体重新抵押协议(例如Kelp DAO 、Renzo或EtherFi )

- 在那里重新抵押您的 ETH,以换取 rsETH、ezETH 或 eETH

- 之后前往彭德尔

- 查看“赚取固定收益”,然后选择您用于重新抵押 ETH 的协议的池

- 点击它,选择到期日,然后存入您的资产

Pendle 赚取主页

Pendle 赚取主页

通过这种方式,您将放弃重新抵押的空投点,以换取您持有的 ETH 的高固定收益。

固定收益率非常好,但就我个人而言,我仍然更喜欢提供流动性以换取可变收益率+重新抵押空投点。

Eigenlayer + Swell + Eigenpie (在以太坊 L1 上)- ETH 质押收益 + 3 个空投 + Eigenpie IDO 分配

Swell是一种液体质押和重新质押协议,而Eigenpie是一种液体质押协议。有趣的是,使用 Eigenpie,您可以用相同的资金同时耕种 Eigenpie 和 Swell 空投。

除了为早期采用者提供空投之外,Eigenpie 用户未来还将以 300 万美元 FDV 的价格获得少量的 EGP 代币 IDO 分配。

空投策略如下:

就这样。

如果你想一次从重新抵押协议中获得多个空投,我认为这是一个很好的方法。

完成上述步骤后,您将立即开始赚取 Swell 和 Eigenpie 积分。一旦 Eigenlayer 存款开放,您也将开始获得 Eigenlayer 积分。

这是因为只有在 Eigenlayer 存款再次开放后,Eigenpie 才会自动将您的资金存入 Eigenlayer。

SOL 产量农场

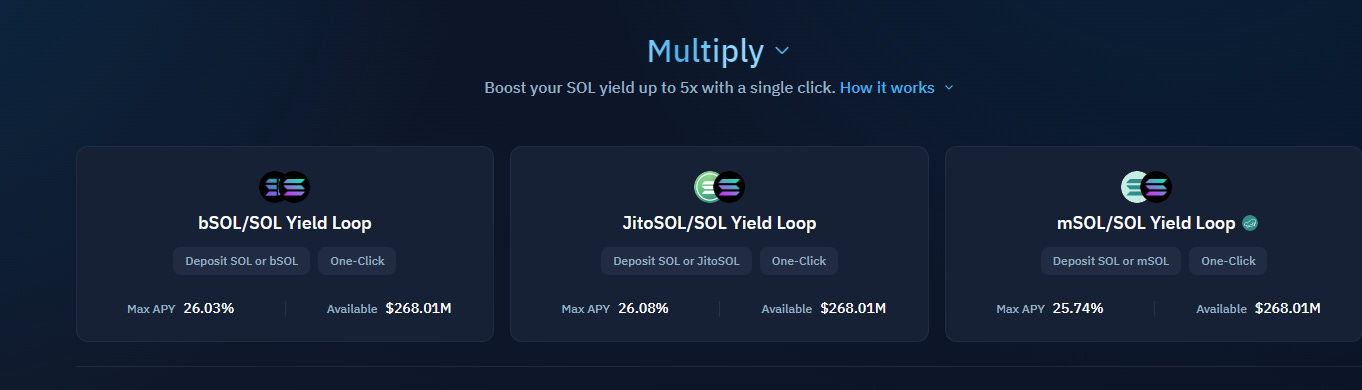

Kamino Finance (Solana 上)- ~20% APY + 空投

对于 SOL 来说,也有一些有趣的收益机会。

这些不如 ETH 的好,但您仍然可以通过使用某些协议获得 2 位数的 APY 奖励。

卡米诺是最受欢迎的 Solana 货币市场之一。

要通过您持有的 SOL 赚取 20% 年化收益,您需要执行以下操作:

- 去卡米诺

- 点击“乘法”

- 选择该页面上可用的 3 个收益循环之一

- 存入 SOL(我建议使用 3-3.5 倍乘数)

在幕后,Jito 会出售您的 SOL 以获得 SOL 流动质押代币,将其用作借用 SOL 的抵押品,并重复此过程几次。

因此,您实际上将使用杠杆来赚取 20% 的年化收益。

然而,如果您不使用大的乘数,清算的风险就会很低,因为只有当 SOL 流动质押代币失去其挂钩时,您才会被清算。

通过使用卡米诺倍增器,您还可以获得卡米诺积分,这将使您有资格获得将于四月份进行的卡米诺空投。

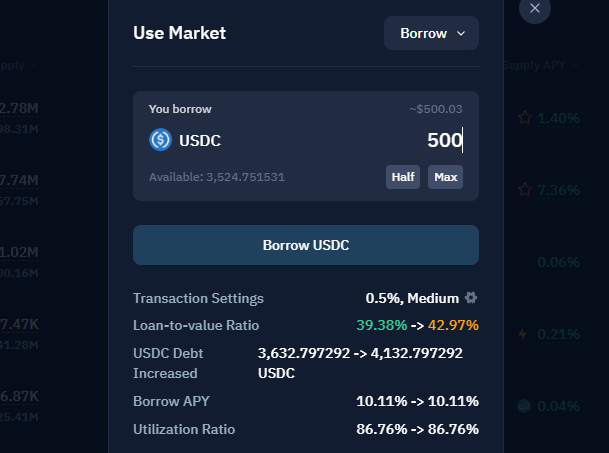

Kamino Finance + Drift (Solana 上)- 20-25% APY + 2 个空投

该策略涉及在 Kamino 上借用稳定币并将其用于 Drift,这是我在本文前面介绍的永久 DEX。

- 在卡米诺存入 SOL

- 借入 USDC、USDT 或其他稳定币(我建议将贷款价值比维持在 40% 以下,以免被清算)

- 如果您借用了 USDC 以外的其他稳定币,请在Jupiter上将其兑换为 USDC

- 转到漂移→ 赚取 → 做市金库

- 将资金存入 Supercharger 金库(赚取 57% 年化收益)

通过这种方式,您将能够获得卡米诺积分、漂移积分和 25% APY 奖励。 (大部分收益由 Drift 的金库产生)

这就是今天的全部内容。

作为最后一条建议,我建议将您的投资组合分散到多个协议中,以确保如果其中一个协议被利用,您不会遭受损失。

就我个人而言,我尽量避免在单一协议中存入超过 5-10% 的加密资产。 (除了特征层🫡)

流动性挖矿可以带来高额利润,但管理风险也至关重要。

我希望这篇文章对您有所帮助!

直到下一次,

The DeFi Investor