Bankless:流动性再质押协议接管LSD

Ether.fi是一个流动性再质押协议,用户可以通过质押ETH获得福利,挑战了Lido的统治地位。其他协议如Renzo和Puffer也在迅速发展,吸引大量资金。这种竞争可能促使巨头创新,推出自己的平台。然而,随着激励措施的枯竭,这些协议能否维持增长还有待观察。Renzo、Puffer和Kelp是三个流动性再质押协议,提供再质押服务,涵盖多种加密货币。随着加密市场的牛市持续,接受这些协议似乎是明智的选择。

原文标题:Liquid Restaking Protocols Take Over

原文作者:Arjun Chand

原文来源:bankless

编译:Kate, 火星财经

Ether.fi将能挑战Lido的统治地位?

再质押是2024年最大的加密投资叙事之一,随着EigenLayer的主网已经启动并运行,人们的兴奋只会越来越大。

EigenLayer不仅仅是另一个协议;这是一个金钱乐高,可以被其他人用作创建不同金融应用程序的积木。由此产生的最酷的东西是流动性再质押的概念。现在有一些应用程序可以让你使用EigenLayer再质押你的ETH,它们在生态系统中掀起了波澜,吸引了数十亿美元。

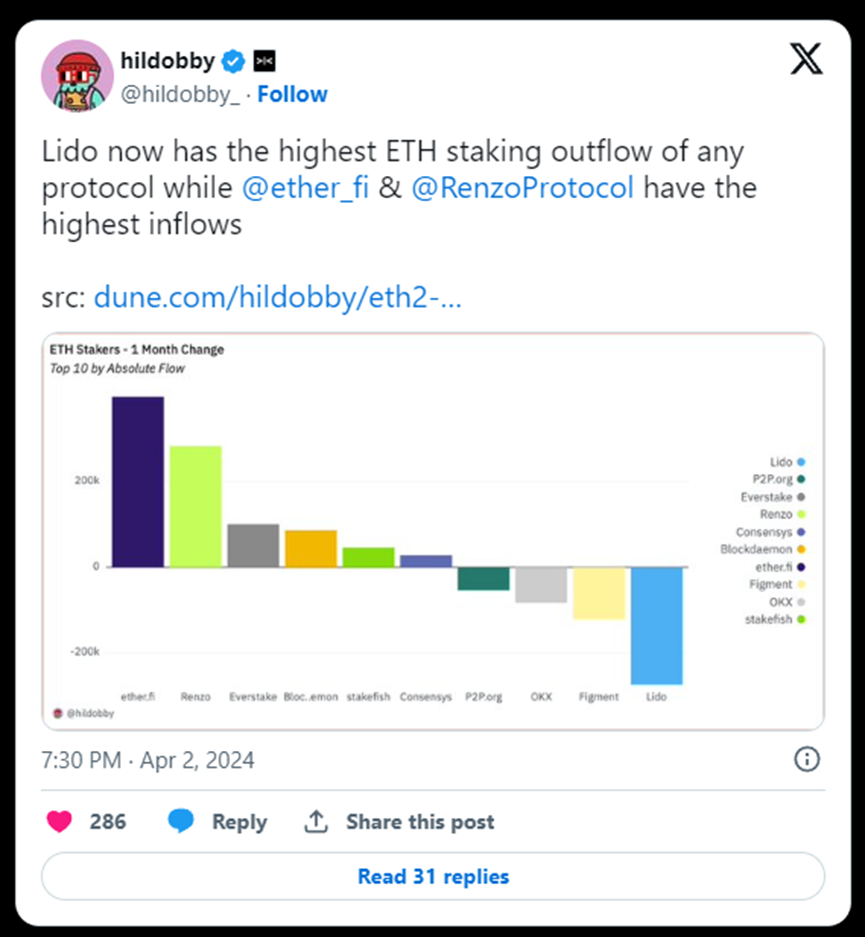

人们质押ETH的方式发生了明显的变化。越来越多的人选择再质押方案,而不是通常的流动性质押方案。事实上,Lido看到的ETH离开比其他任何协议都要多。另一方面,像 Ether.fi 和 Renzo 这样的质押平台正在获得最多的新资金流入。

https://x.com/hildobby_/status/1775123732534603919

在撰写本文时,Lido 的质押 ETH 市场份额在经过长达数年的攀升后已降至 30% 以下。此外,Ether.fi 最近在质押的 ETH 数量上翻转了 Rocket Pool,这真正显示了人们如何将资金转移到质押协议中。

那么,为什么每个人都急于重新质押他们的ETH呢?这对Lido的未来意味着什么?我们今天将探讨这些问题,甚至更多。

为什么流动性再质押协议如此热门?

EigenLayer被吹捧为以太坊生态系统的游戏规则改变者。有人说这可能是DeFi历史上最大规模的空投。

从VC到degens,每个人都想要一块EigenLayer,而收集EigenLayer的再质押积分是增加空投机会的最佳方式。

有几种方法可以收集这些积分!

• 原生再质押-你可以运行一个以太坊验证器节点并创建一个EigenPod来加入原生重置。这种方法有点技术性,可能不会吸引所有人,因为它需要大量的努力。

• 用LST进行流动性再质押——一个更简单的选择是流动性再质押代币(LST),比如Lido的stETH或Rocket Pool的rETH。只需将你的LST存入EigenLayer,你就开始收集积分。但有一个问题:随着EigenLayer接近主网上线,这些存款已经有了上限。这是为了密切关注系统,并确保随着越来越多的用户加入,系统保持稳定。它也为新协议的出现留下了空间,并阻止了大玩家接管重建场景。

• 使用LRT进行流动性再质押——最新的趋势是使用 Ether.fi 和 Renzo 等流动性再质押协议。存入你的 ETH 或 LST,你将获得一个流动性质押代币 (LRT),例如 Ether.fi 的 eETH 或 Renenzo 的 ezETH。持有LRT可以在很多方面获得回报:额外的收益、更多的积分以及各种协议的空投潜力。这就是为什么现在每个人都对流动性回收协议如此兴奋的原因。

当正确的激励措施到位时,疯狂的事情就会发生,而这正是采用流动性质押协议所发生的事情。

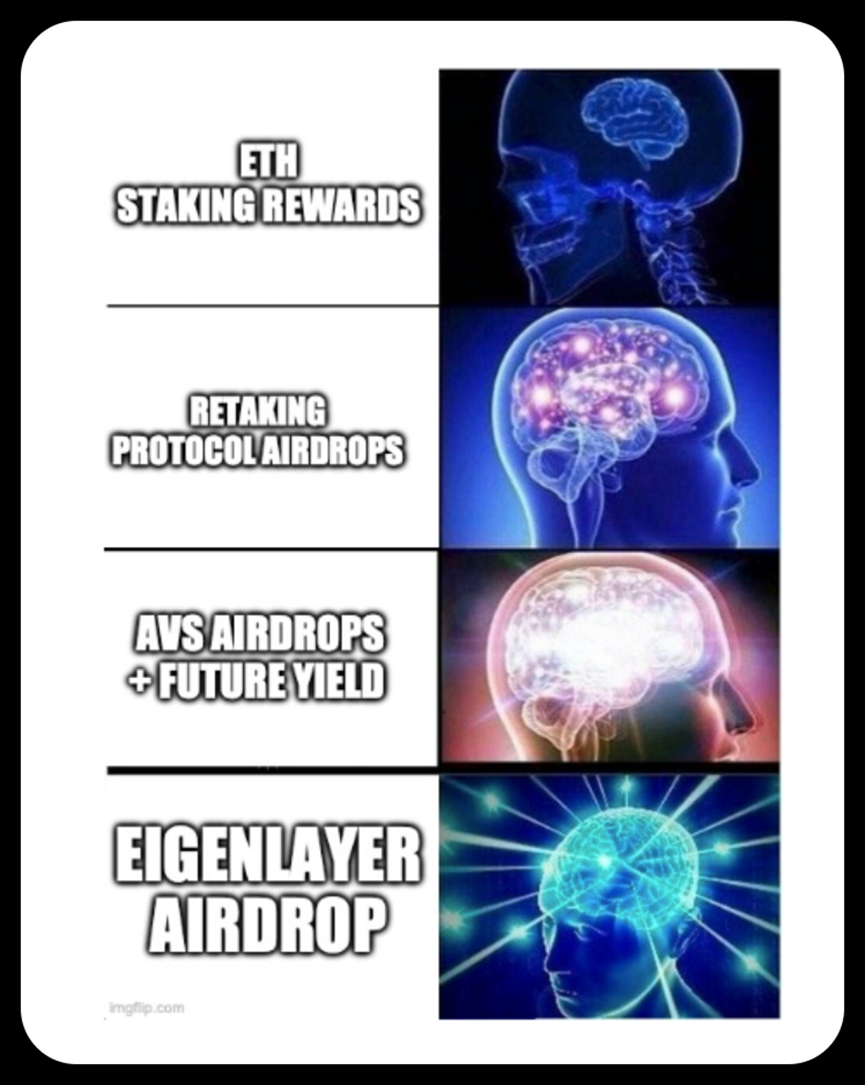

Retaking是一种以不同方式持续奖励用户的礼物。

让我们以 Ether.fi 为例,分解推动再质押热潮的激励飞轮:

1. EigenLayer 积分 — Ether.fi 100% 的 EigenLayer 积分以及持有 eETH/weETH 的用户的任何其他好处。

2.流动性质押协议积分 — 最重要的是,用户可以获得 Ether.fi 忠诚度积分和某些操作的徽章。从一开始,Ether.fi 团队就明确表示,这些忠诚度积分将在协议的去中心化治理中发挥作用,从而为用户提供 2 合 1 的空投挖矿机会。最近,Ether.fi 通过空投向用户分发了6000万枚原生代币ETHFI。但回报还没有结束。在空投之后,由于仍有更多的ETHFI空投,用户有动力继续持有eETH。

3.主动验证服务(AVS)空投-使用EigenLayer创建avs的协议已经宣布为那些参与重新分配的人提供额外的空投。例如以太币。今年早些时候,AltLayer的ALT空投给了fi用户一个不错的奖励。

4. 以太坊原生质押奖励 — 除了所有这些福利外,用户还可以通过质押 ETH 获得标准的 ~3.3% APR,这是你在以太坊网络上获得的。而在 ETHFI 空投之后,平台质押的激励就更多了,ETHFI 的潜在年化回报率超过 50%。

5. 未来的AVS收益率 - 飞轮的这一部分甚至还没有启动。EigenLayer 背后的整个想法是通过使用它来保护其他协议和网络来赚取额外的收益。流动性质押协议将使你的资金发挥作用,确保 AVS 并赚取回报。

将这些激励措施与牛市的活力结合起来,投资者准备为更高的回报承担风险,你就有了一个强大的增长引擎。

Lido的未来岌岌可危?

随着新的再质押协议在TVL中迅速积累了数十亿美元,我们正在实时见证这一点。随着这些LRT越来越受信任并吸引更多资金,它们的崛起似乎势不可挡,吸引了更多用户和投资。

然而,金融格局寻求平衡。当资本流向新的机会时,它往往会从其他机会中撤出。在再质押中,像Lido这样的流动性再质押协议处于另一端——Lido 在质押 ETH 总量中仍占据超过 29% 的市场份额,但由于质押协议的出现,其份额正在缓慢下降。

这种转变的原因很简单:机会成本。

当流动性再质押可以提供同样的收益、额外的收益和有利可图的空投机会时,用户为什么要满足于个位数的年回报率呢?在牛市中,选择似乎显而易见。

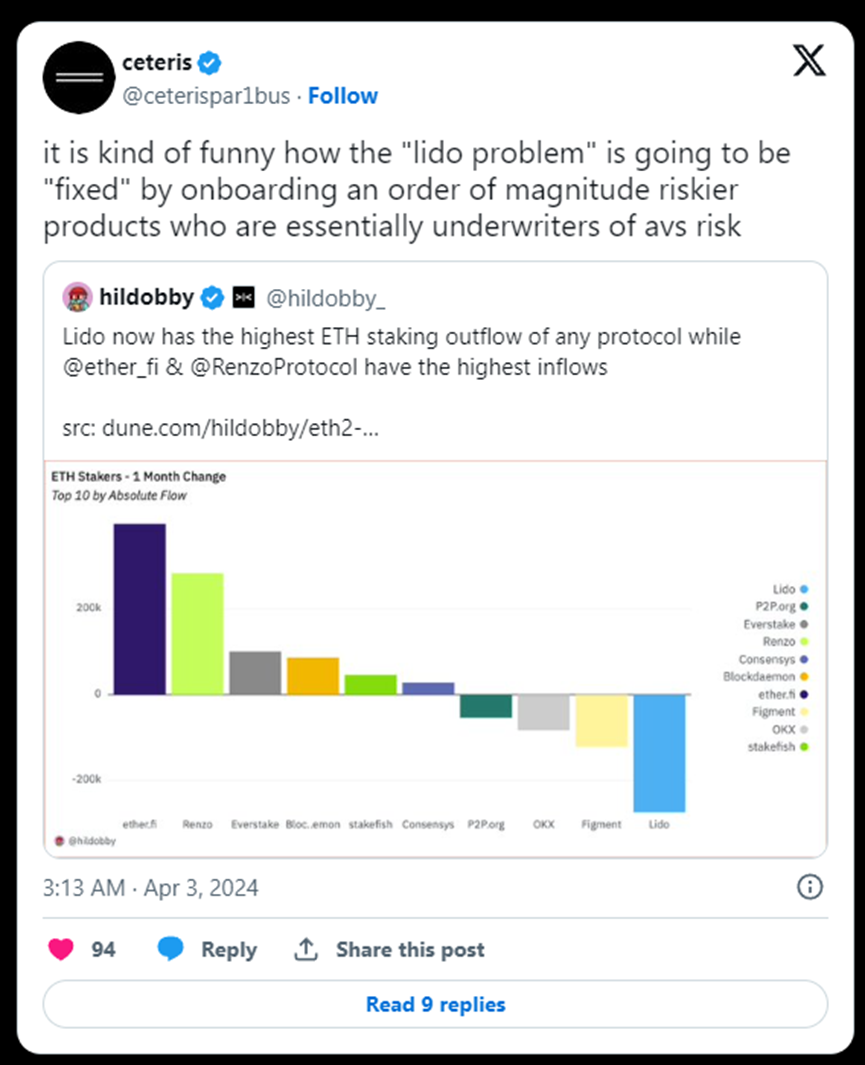

这并不是说Lido正在消失。它在保护以太坊网络、促进稳定和去中心化方面的作用是不可替代的。流动性再质押协议虽然提供了更高的回报,但也带来了更大的风险,比如以太坊被削减的可能性。相比之下,Lido提供了一个更安全、更可靠的选择,以较低的削减风险获得ETH的收益。

两者在生态系统中都有一席之地,因为它们迎合了不同风险状况的用户。一旦空投激励措施枯竭,流动性再质押协议是否能维持其增长并维持TVL,还有待观察。然而,这种动态表明,如果激励措施得当,即使像Lido这样的巨头也可能面临竞争。

流动性再质押的兴起可能会促使Lido进行创新,甚至可能推出自己的流动性再质押平台。只有时间才能告诉我们市场将如何演变。

https://x.com/ceterispar1bus/status/1775240203122135136

最值得考虑的LRT 协议

这不仅仅是 Ether.fi 引领LRT 热潮。如果你决定接受这个周期的流动性再质押,以下是需要关注的其他三个流动性再质押协议:

🧑🎤Renzo

Renzo是一种流动性再质押代币(LRT)和EigenLayer的策略管理器。

Renzo拥有近30亿美元的ETH流动性再质押,是第二大LRT协议,并取得了快速增长,过去三个月净流入超过51万ETH,可与 Ether.fi 相媲美。

用户可以在多个网络上使用 Renzo 再质押 ETH、wETH 和 LST(在选定的链上),包括以太坊、Arbitrum、BNB Chain、Mode 和 Linea。

🐧Puffer Finance

Puffer是一个建立在EigenLayer上的去中心化的原生流动性再质押协议(nLRP)。Puffer拥有超过13亿美元的再投资ETH,占LRT市场总供应量的近14%。

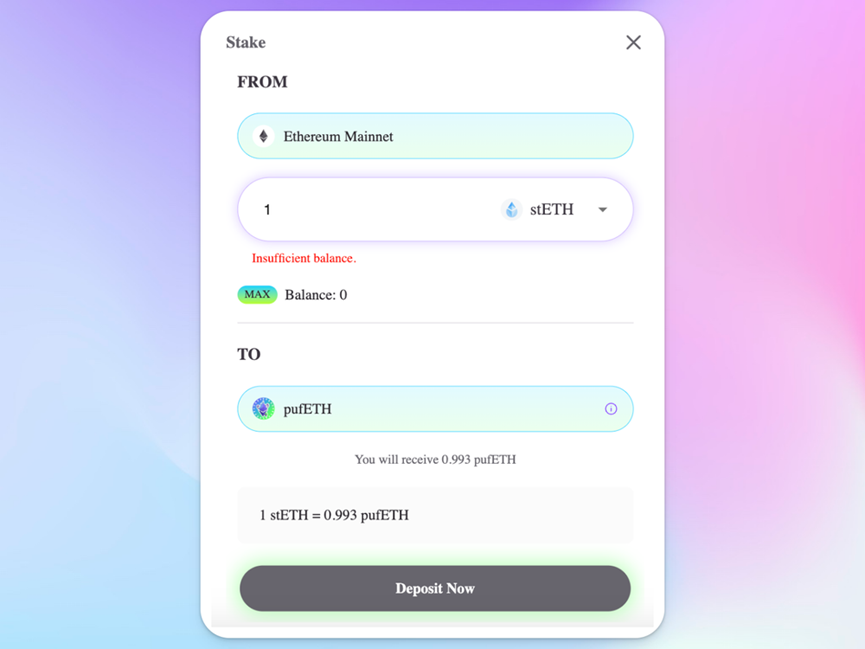

在以太坊上使用 Puffer 质押 stETH 和 wsETH 会产生 pufETH,可以在Pendle和Curve等平台的流动性池中进一步利用。

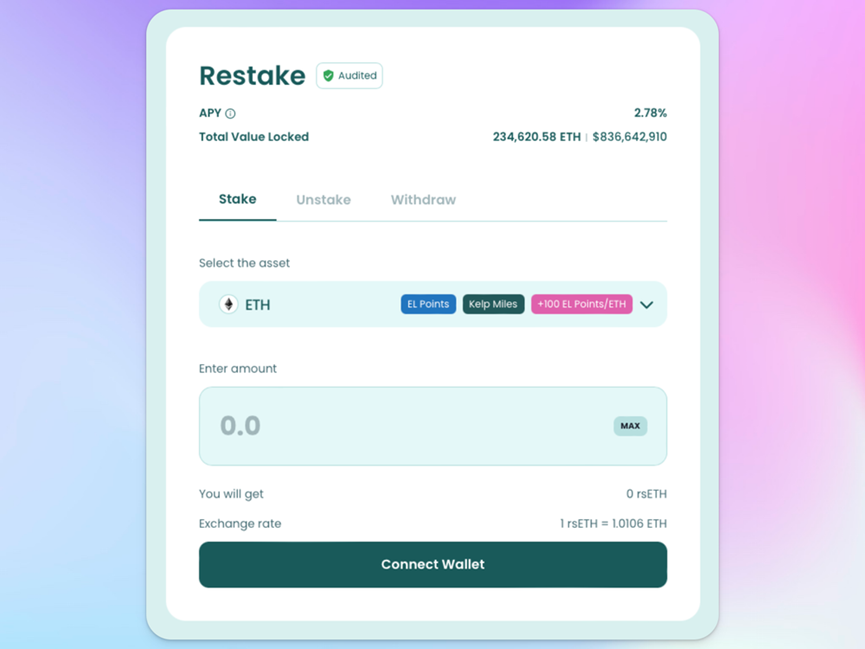

🌊KelpDAO

Kelp 是一种多链流动性质押协议,它在以太坊的EigenLayer上构建了一个LRT解决方案rsETH。

Kelp 允许用户在以太坊上质押 ETH 和 LST,以及在 Optimism、Base、Mode、Arbitrum、Blast 和 Scroll 等各种 L2 上质押 ETH。

结束语

我们生活在一个Vitalik提倡degen共产主义的时代,而牛市正在持续。随着EigenLayer可能成为加密历史上最大的空投之一,建立相应的头寸并接受流动性再质押似乎是明智的。