牛市多坎坷,为什么你现在不应该看跌?

比特币产量减半,特朗普疯狂,投资者痛苦,牛市波动,回归优质资产或基础设施风投代币搞砸,发行策略愚蠢,散户投资者缺乏买家,市场回归优质资产,应用程序决定周期赢家,机构投资刚刚开始,比特币ETF仍未被纳入宏观策略。Base是第二大应用程序,赢家将拥有独特分配,财务顾问需90天添加新股票,ETF获批需120天。加密市值使得ETF中的资金数量惊人,加密货币成为美国大选议题,带来更多市场参与者。我们仍看涨加密货币。

原文作者:Regan Bozman

原文来源: X

原文标题:Analyzing Cryptocurrency Markets: Misplaced Bearish Sentimony and Sustained Upside Potential

编译:TechFlow,深潮

我们刚刚推出了有史以来的顶级现货 ETF,比特币的产量减半,特朗普已经彻底疯狂,而你却还是看空?投资者只是在表达自己的痛苦,而不是进行客观分析。让我们一起回看已经走过的路程,并进行展望——我们还有多远要走。

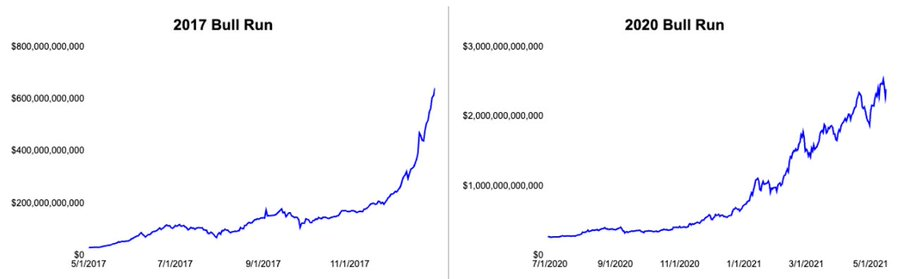

每一轮牛市都会经历数月的波动,这一次也不例外。

对于当前的情况,有两种看法:

(A) 回归优质资产

(B) 所有基础设施风投代币都被搞砸了

A 我认为是正确的。

让我们分析一下当前情况,为什么人们认为我们处于熊市?他们为什么错了?我们为什么还有这么多上涨空间?

人们说这个周期已经完蛋了,是因为他们希望涨的东西没涨:

- meme

- BTC

90%的风投在这些资产上配置不足,大多数新的风投代币在2024年表现不佳。

显然,资金流动是这个故事的重要组成部分,但是很多风投代币发行时都伴随着巨大的供应过剩。

但资金流动并不是整个故事的唯一部分,目前市场上发行代币的方式也非常愚蠢。

- 如果你在10亿美元时发行,6个月后达到50亿美元,你会感到欣喜若狂;

- 但如果你在100亿美元时发行,6个月后却只有50亿美元,你会感到沮丧。

我不打算再写 47 篇推文来讨论点位、空头、高 FDV/低浮动的发行是多么愚蠢。但这种发行策略与宏观流动一样,是造成当前熊市的原因。这真的很糟糕!

是我们自己设定了这个“熊市”的走势!

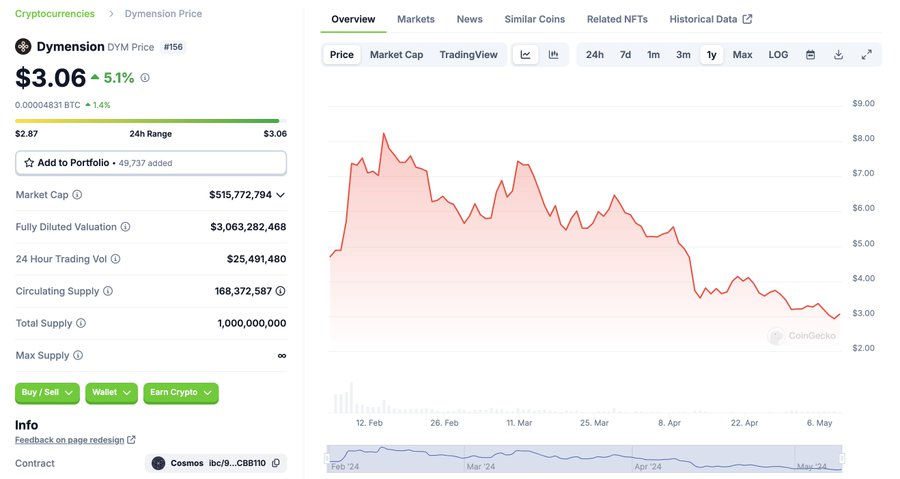

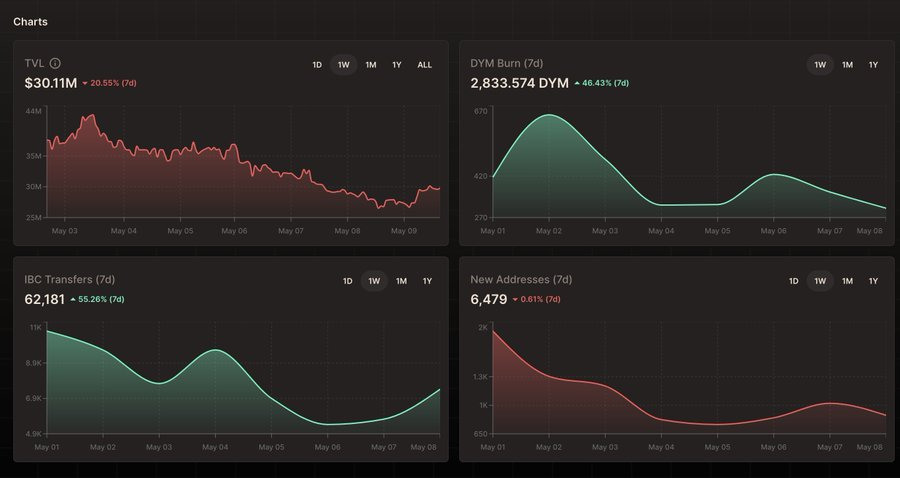

我们需要真正惊人的散户流动来抵消数十个超大规模的FDV(Fully Diluted Valuation)发行。但现在散户投资者都在从“Eigen爸爸”那里领取免费资金,因此没有买家。像$DYM 这样的“只跌不涨”的图表到处都是。

即使像$ARB 这样的风投“蓝筹”股票也一直表现不佳,接近了2023年熊市低点。几个月来一直在呼吁 - 任何代币的最大风险就是风投的卖压远远超过了散户投资的流入,而这显然正在发生。

“最蓝”的蓝筹 - ETF。

大多数风险投资公司(包括我们)都增持了ETH,而它在这一周期中明显表现不佳。因此,风投们感到不悦!从时间线上来看像是一场盛大的葬礼。

但我认为称这个周期完蛋了的想法是错误的!

以往的周期都有长达数月的震荡或回调期,这并不是什么新鲜事。如果你想在一个行业里获得100倍以上的回报,你就必须接受剧烈的市场波动。

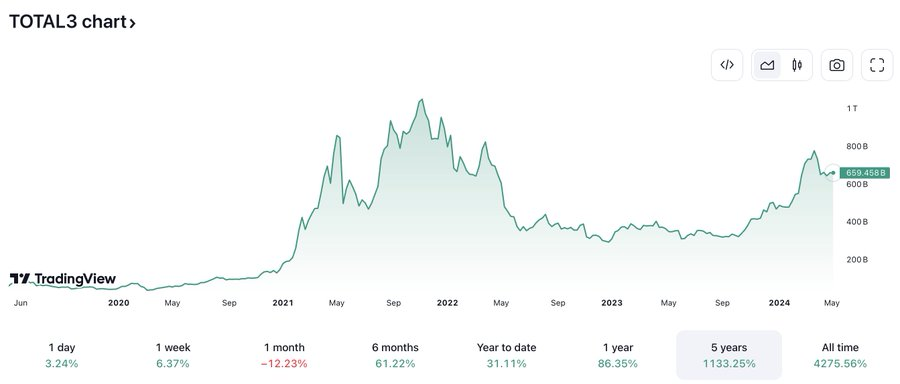

让我们来具体看看山寨的表现,Total3指数跟踪了除比特币(BTC)和以太坊(ETH )以外的前150个代币。

是的,自局部高点以来,整体有所回落,但在上一周期也有多次等值或更大规模的回调。

也许我们不是处于“山寨熊市”,而是市场正在回归优质资产。我之前提到了Dymension,据我所知,他们只有一个客户,上周新增用户不到1万人,也许这样的项目不应该值得10位数的估值。

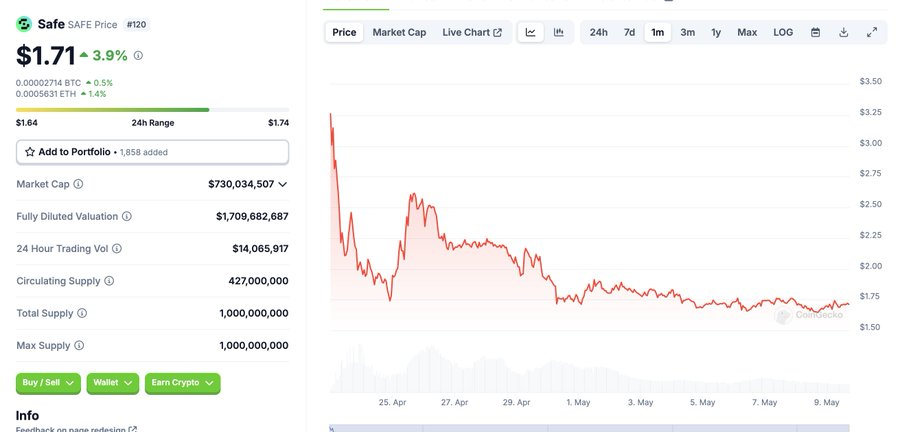

而以更聪明的方式发行的团队表现更好。例如,$SAFE 在一个波动的市场中发行,但它有42%的流通供应量,价格图表更加稳定,似乎在 $1.7B FDV 左右有真正的价格发现。

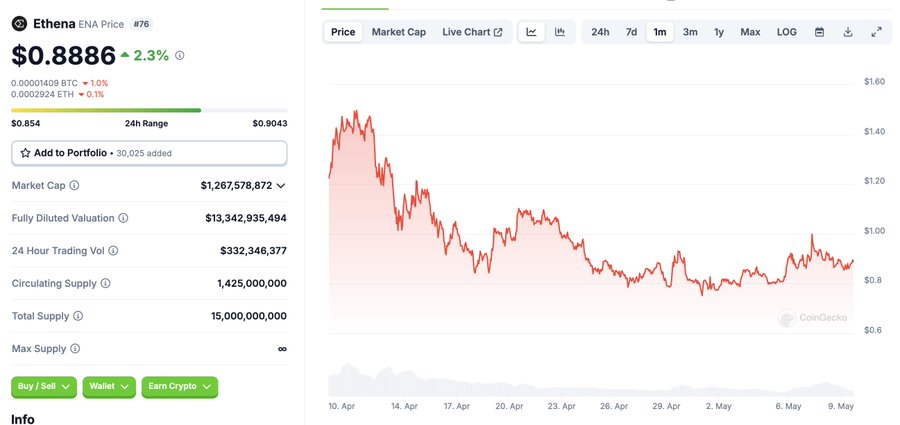

那些做了很酷的东西的团队表现得也很好。例如,Ethena非常新颖,它的表现比大多数其他项目都要好。所以也许并不是所有的风投代币都完蛋了,只有那些迭代的zk模块化da解决方案完蛋了而已。

当前的潮流正在从冗余的基础设施转向消费者应用程序,这是非常健康的。我认为公开市场的估值将在这一周期反映出了这一点。

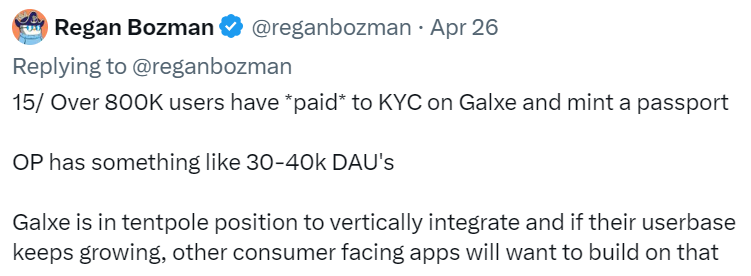

领先面向用户的应用程序将成为这一周期的决定性因素,因为它们进行垂直整合并捕获更多价值。

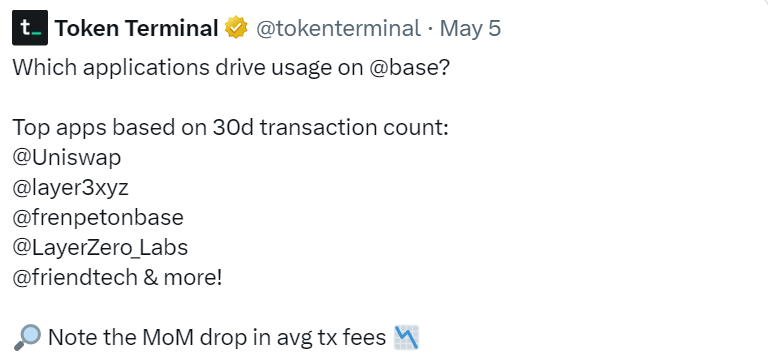

Layer3今天早上宣布了他们的代币。它们已经是 Base 上仅次于 Uniswap 的第二大应用程序。这一周期的赢家将是那些拥有独特分配的人,而 @layer3xyz绝对属于这一类。

向那些一直在帮助领导冲锋陷阵的 Fantasy.top 和Pump.fun 致敬,他们甚至没有发行代币,那才是真正乐趣开始的时候。

我们还有更远的路要走。财务顾问可能需要90多天的时间将新的股票添加到他们的批准的分配列表中,而ETF在120天前才获得批准。

机构的时间加权平均价格(TWAP)投资才刚刚开始。

比特币ETF仍然没有被包含在大多数宏观策略中。考虑到加密的市值,这些ETF中的资金数量是惊人的。

至少在 11 月前,加密货币成为美国大选议题对于市场而言是看涨的。

更多关注会带来更多市场参与者。

当然,有些关注可能是负面的,很多人讨厌加密货币,但在这种情况下,你可能没有任何卖点:)

很抱歉让那些讨厌我们的人失望了,但我们仍然看涨。