长推:链上永续合约市场现状及几个主要产品模式

本文介绍了链上永续合约市场的现状和主要产品模式,包括订单簿、全局流动性和基于预言机的vAMM模式。这些模式带来的优势包括安全性、合规风险和流动性的提升。DTX和GMX是两个具有创新性的去中心化交易平台,分别采用预言机技术和直接质押流动性代币来提高交易体验。随着中心化交易所作恶现象的增加,去中心化衍生品交易有望获得更多关注和发展。Blast生态和DTX的优势使其能够快速上线新币种,吸引了大量交易者。Blast有望成为龙头Defi协议,值得关注和参与。

原文作者:@nihaovand

原文来源: X

日益恶化的监管与市场环境,将逐渐推动链上永续合约受到重视。本文将科普链上永续合约市场现状,并介绍几个主要的产品模式。

为什么我们要关心链上合约平台?

自从 2016 年由 Bitmex 引入永续合约以来,永续合约已经稳定地从传统期货合约中夺取了市场份额,占据了市场总交易量的 97%。同时几乎所有的的合约交易都发生在CEX,DEX仅占总量的1%不到。

但是随着监管环境与PVP博弈状态的逐渐恶化,链上合约平台已经在逐渐表现其优越性,体现在以下几个方面:

- 安全性与合规风险 衍

- 生品平台的代币激励

- 防止被无缘无故插针

这里的每一点都无疑是非常重要的。 FTX 挪用用户资产;加密世界正在逐渐拥抱合规;无场外资金进入,流动性匮乏。大部分山寨币的流动性都被做市商等专业交易团队控制…..

同时我们也可以看到,一线加密货币交易所上币带来的财富效应正在减弱;中心化交易所作恶现象日益明显,用户开始强调去交易具备真实交易需求的资产,而并非强背书、高估的VC币。

链上合约的市场现状

目前市场的各类模式是以DYDX采取的订单簿模式和GMX的全局流动性为代表,GMX通过Peer-to-Pool和用户分享费用,让用户从交易费用中获取收益。而DYDX V4 开始向 DYDX 代币的质押者分配交易手续费。

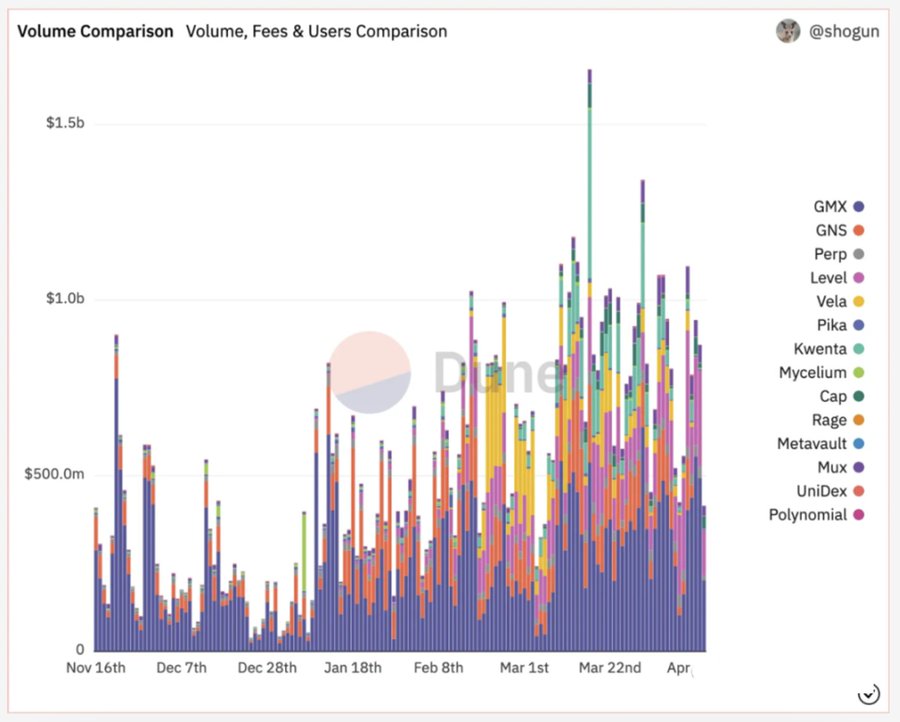

当前链上衍生品交易量逐步上增,2月份为$212b,3月份为 $316b。中心化交易所作恶现象正在促进着链上交易平台的兴起。

(去中心化永久性交易所的累计交易量。不包括 dYdX)

DYDX - 将订单簿带到链上

DYDX 当前的TVL为 127.99 m ,平均每日交易量大约在120m。

传统的交易模式分为订单簿和AMM模式,链上交易一般采取AMM模式,因为这样可以绕开代币许可限制,但存在滑点高、不适用于大宗交易及用户体验感差等问题。

DYDX采取订单簿模式,最初部署在以太坊主网,并且只是一个保证金交易协议。随着以太坊 Gas 费用的飙升,dYdX 无法承担用户的 Gas 费用,因此决定迁移到 Layer2 上,并建立了基于订单簿的交易系统。

DYDX的模式并没有太强的创新性,但是其最早基于StarkEX L2的技术给链上用户带来了CEX的体验,使gas费降低到了原先的1/50。

DYDX近期最重大的更新是发布 V4 版本 dYdX Chain,采用 Cosmos SDK 和 Tendermint PoS 共识协议,于 2023 年 10 月 26 日上线,支持每秒 2000 笔交易。同时将其收取到的Gas费和手续费分配给节点的验证者

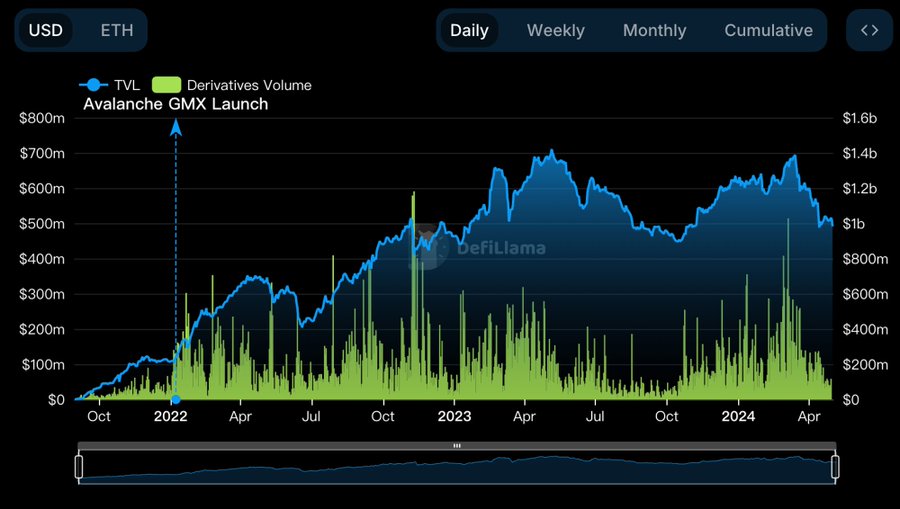

GMX-全局流动性模式

GMX 当前的TVL为 492.84m ,平均每日交易量大约在100m,目前V2版本有20个交易池。该项目最早在 2021 年 Avalanche 上推出,前身为 BSC 链上的 Gambit。

平台核心资产是 GMX,GMX 区别于 dYdX、PerpetualProtocol,Gmx 没有采用订单薄或 AMM 模式,而是采用了全局流动性模式。

什么是全局流动性?在传统的交易对中,例如 SOL/USDT 交易,流动性的提供者需要提供SOL或者USDT才能作为LP,但在GMX的模式中,只需要直接质押流动性代币,GMX协议会直接参与到做市中。

在这种模式下交易用户的对手盘是质押了GLP/GM的用户,平台作为所有开仓用户的对手盘。带来的好处则是:深度更大、交易手续费低且无滑点。

GMX分为1.0和2.0两个阶段,核心差异在于增加隔离池模式,GMX1.0 的交易对的对手盘都为GLP,但是GMX 2.0 则分别为不同的交易对设置了不同的GM池,这样做的优点可以针对不同代币设置定制的参数,提高资产的安全性。但是缺点在于新的交易对将分散流动性,使得无法快速支持新的交易币种。

DTX-基于预言机的 vAMM 模式

DTX 是一个在Blast 生态上构建的去中心化永续交易所,在产品理念与机制上均做了部分创新,在过去一个月内实现了超过15亿美元的交易量,目前支持 60+ 加密资产。

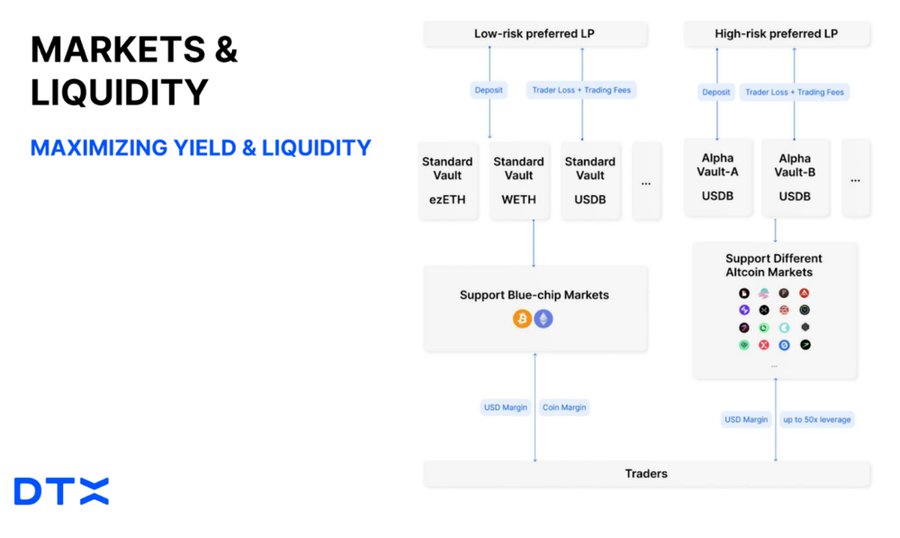

DTX 最大的优势是优良的深度和最快的上新速度,深度的优势来源于创新的流动性池(LP)系统。

多资产池结构确保即使在高交易量期间也有丰富的流动性,而不是将资金隔离在单一资产池中的系统。LP 存放除了是作为Trader 对手盘,也可以获得Blast 上USDB年化15%或是ETH年化4% 的原生收益。

OKX 是我主要使用的交易所,但令人疑惑的是 OKX 始终不上线 $ENA ,这种原因可能是交易所之间的“互不接盘”。

DEX 能够有效的消除这一点,该平台的上新速度能够满足Degen玩家的需求,例如 Ethena( $ENA) 和 Wormhole( $W) 被上线到 Binance 后不久就在 DTX 上线, $Slerf 这类的Meme token 也很快上线

同時提供了最高 50 倍的杠杆,新币上架的速度是目前 DEX 中最快的。

这取决于两方面:

- DTX基于ERC4626协议构建,一种为单个底层 ERC-20 代币份额的收益保险库提供标准 API的协议。这意味着 DTX 能够在多个协议间集成代币。

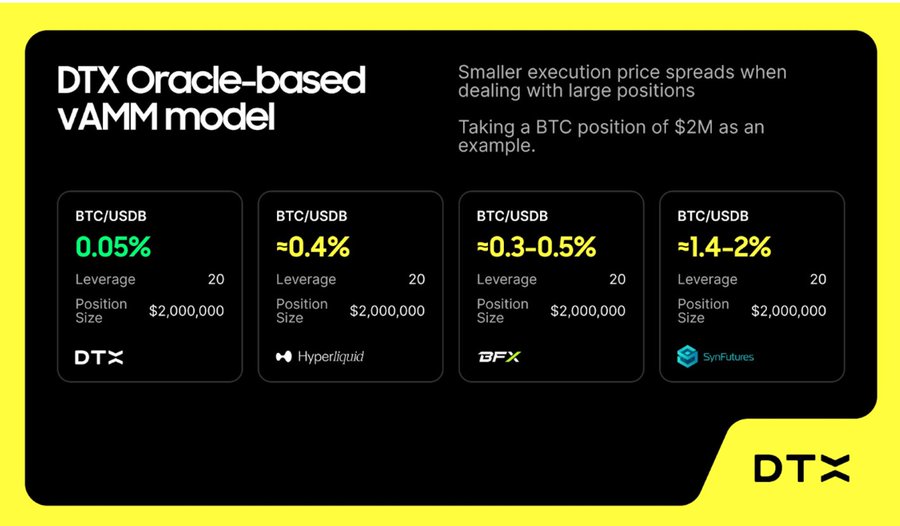

- 项目的市场团队拥有更加清晰的定位,旨在为链上 Degen 玩家提供更好的体验。 在交易模式上,DTX的独特之处在于采用基于预言机的 vAMM模式。

与AMM不同的是,vAMM使用预言机技术,通过外部数据源pyth(如价格预言机)加上自建的预言机系統提供的实时数据来确定资产价格。 因此vAMM能够提供更加可预测和精确的价格,从而减少了交易时的滑点。

使用一个体验更好的平台

DTX是我目前主要在使用的DEX,因为能够发现该团队致力于提升用户体验,低门槛的用户体验也吸引了超过 2500 名的自然流量交易者。

与其他平台不同的是DTX,基于Blast生态的优势推出了积分空投计划,100% 的Blast Points、Blast Gold、DTX Fuel(DTX Points)、Gas 将全部回馈给社区,值得参与。

小结

当前链上衍生品协议发展空间巨大, Dencun 极大的降低了 L2 gas费,去中心化衍生品赛道有望享受到该红利。同时中心化交易所造富效应减弱,作恶现象日益明显。

Blast 伴随着场内资金的进入有望在该赛道出现龙头Defi协议,我们可以保持观察,参与到具备造富效应的协议中。