Dragonfly 合伙人:为什么所有这些低流通量高 FDV 的代币都下跌了?

币安上市的一批币种表现不佳,被嘲笑为“高FDV,低流通量”代币。有人认为是风投和意见领袖抛售,也有人认为散户转向Meme。然而,数据显示这些理论都不正确。散户并未转向Meme,也不存在供应量太少的问题。市场现象无法用简单理论解释,但加密市场潜力大。建议交易所以较低价格上市代币,并考虑公开拍卖定价。团队应在第一天释放更多代币,进行健康空投。市场复杂,不要轻信单一解释,要自己调查并谨慎投资。

原文作者:@hosseeb

原文来源: X

原文标题:Why are all these low float / high FDV coins down bad?

编译:TechFlow,深潮

市场结构被打破了吗?风险投资人是不是太贪婪了?这是一场针对散户的操纵游戏吗?我所看到的几乎所有关于这一点的理论似乎都是错误的。但我会让数据说话。

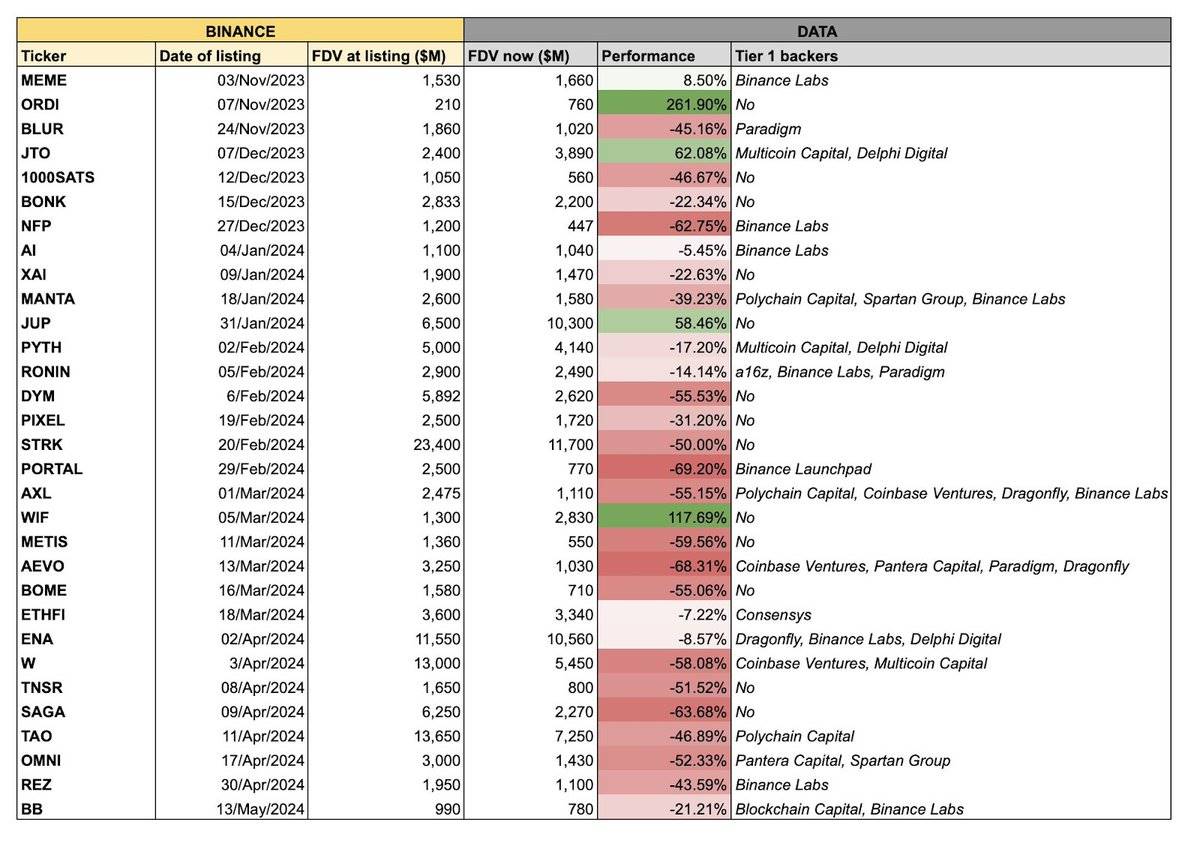

这里是流传甚广的一张表格,由@tradetheflow_提供,显示了最近在币安上市的一批币种都表现不佳。其中大多数被嘲笑为“高FDV,低流通量”代币,意味着它们具有巨大的完全稀释的估值(FDV),但首日的流通量很少。

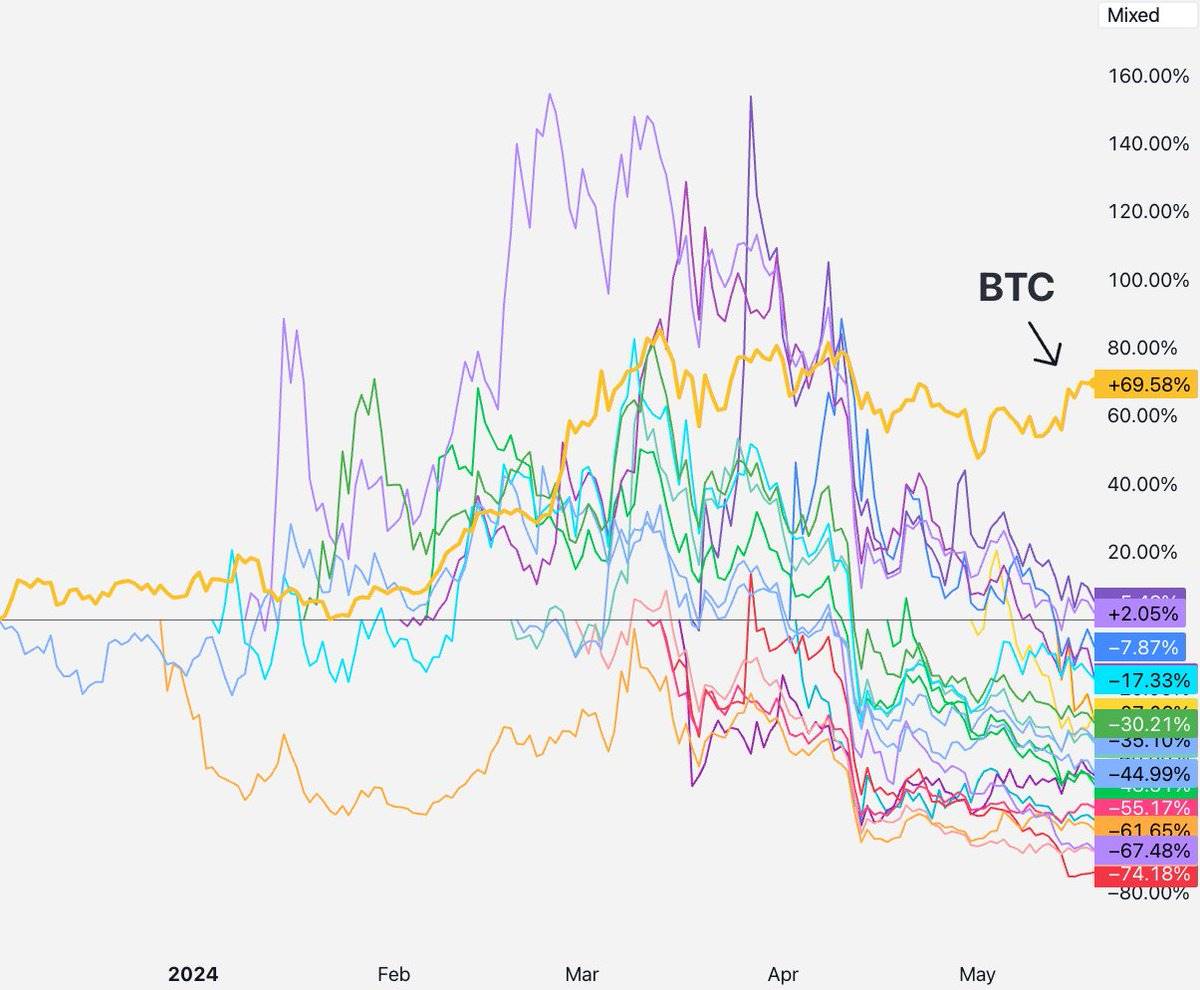

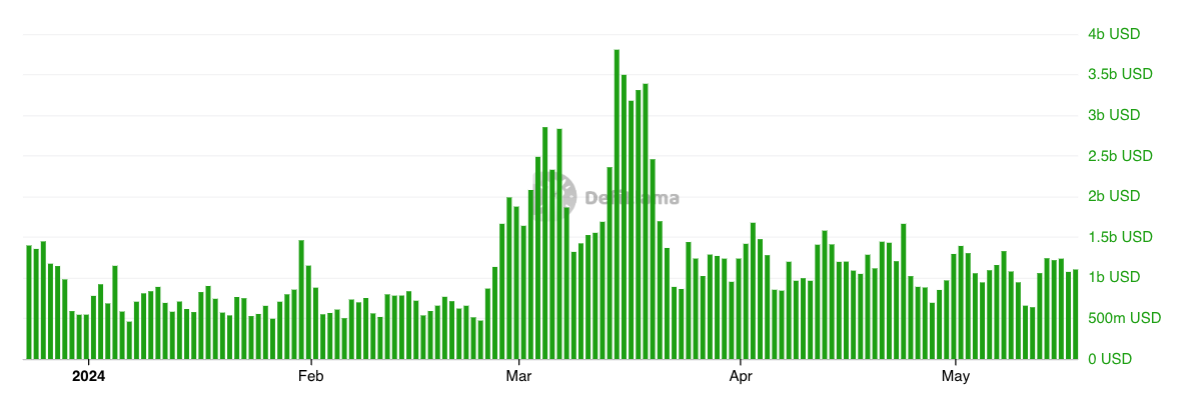

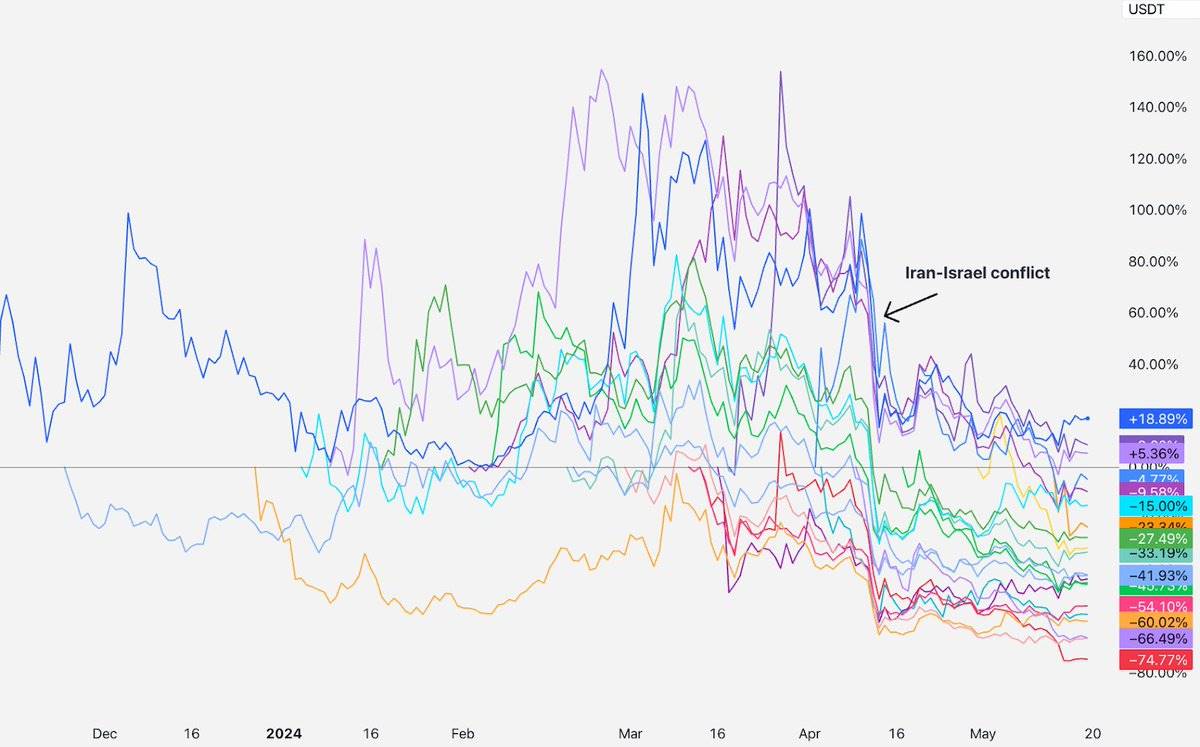

我绘制了所有这些图表,并移除了标签。我排除了任何明显的Meme,以及在币安之前就进行了代币生成事件(TGE)的代币,比如RON和AXL。这是它的样子,BTC (beta)用黄色表示:

这些“低流通量,高FDN”的币安上市几乎都下跌了。这是什么原因呢?对于市场结构存在什么问题,每个人都有自己的理论,最流行的三种是:

- 风险投资人(VC)/ 关键意见领袖 (KOL)向散户抛售

- 散户正在放弃这些代币,转而购买Meme

- 供应量太少,无法进行有意义的价值发现

所有这些都是合理的理论,让我们看看它们是否正确。要进行科学研究,我们需要一个零假设来进行推翻。在这里,我们的零假设应该是:这些资产都被重新定价了,但没有更深层次的市场结构问题(经典的“卖方多于买方”)。我们将逐一讨论每个理论。

1)VC / KOL 向散户抛售

如果这是真实情况,那么会呈现怎样的情况?

我们应该看到,拥有较短锁定期的代币会比其他代币更快地抛售,而具有较长锁定期或没有KOL的项目应该会表现良好。(永续合约也可能是这种抛售的另一个途径)

那么数据中显示了什么呢?

因此,从上市到4月初,这些代币实际上表现良好,有些价格高于上市价,有些价格低于上市价,但大多数都集中在0附近。在那之前,似乎没有任何VC或KOL开始抛售。

然后,在4月中旬,所有都同时下跌了。尽管这些项目在不同的日期上市,并且拥有许多不同的VC和KOL,难道所有这些项目都在4月中旬解锁并开始向散户投资者抛售吗?

假设我是一名VC。绝对存在一些VC向散户投资者抛售的情况。有些VC不设锁定期,他们会在场外进行套期保值交易,甚至违反锁定期。但这些是低档次的VC,与这些VC合作的大多数团队都无法在一线交易所上市。你脑海中想到的每一个一线VC在获得代币之前都至少有一年的等待期和数年的解禁期。对于在SEC监管下的根据规则144a而受监管的任何人来说,一年的等待期实际上是强制性的。而对于像我们这样的大型VC来说,我们的头寸过于庞大,无法在场外进行套期保值交易,并且我们通常有合同义务不这样做。

因此,这个故事之所以不合理,原因如下:所有这些代币距离代币生成事件不到一年,这意味着有一年锁定期的VC仍然被锁定!

也许其中一些低档次的VC项目确实在早期抛售代币,但所有项目都下跌了,甚至连一线VC的项目也在解禁期内。

因此,投资者/KOL抛售可能对某些代币来说是真实的 —— 总会有一些项目存在不良行为。但是如果所有代币都在同一时间下跌,这个理论无法解释这一点。

2)散户投资者正在放弃这些代币,转而购买Meme

如果这是真的,我们应该看到:这些新代币上市的价格下跌,而散户投资者转向购买Meme。

然而,我们看到的情况是:

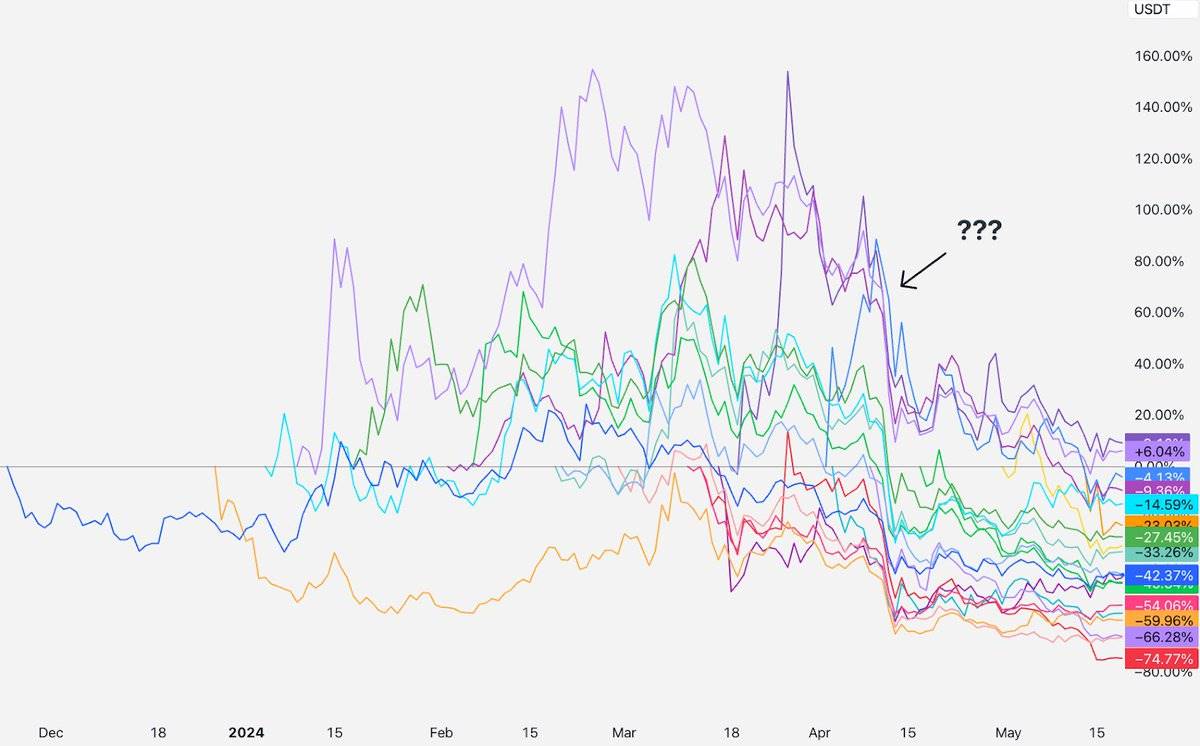

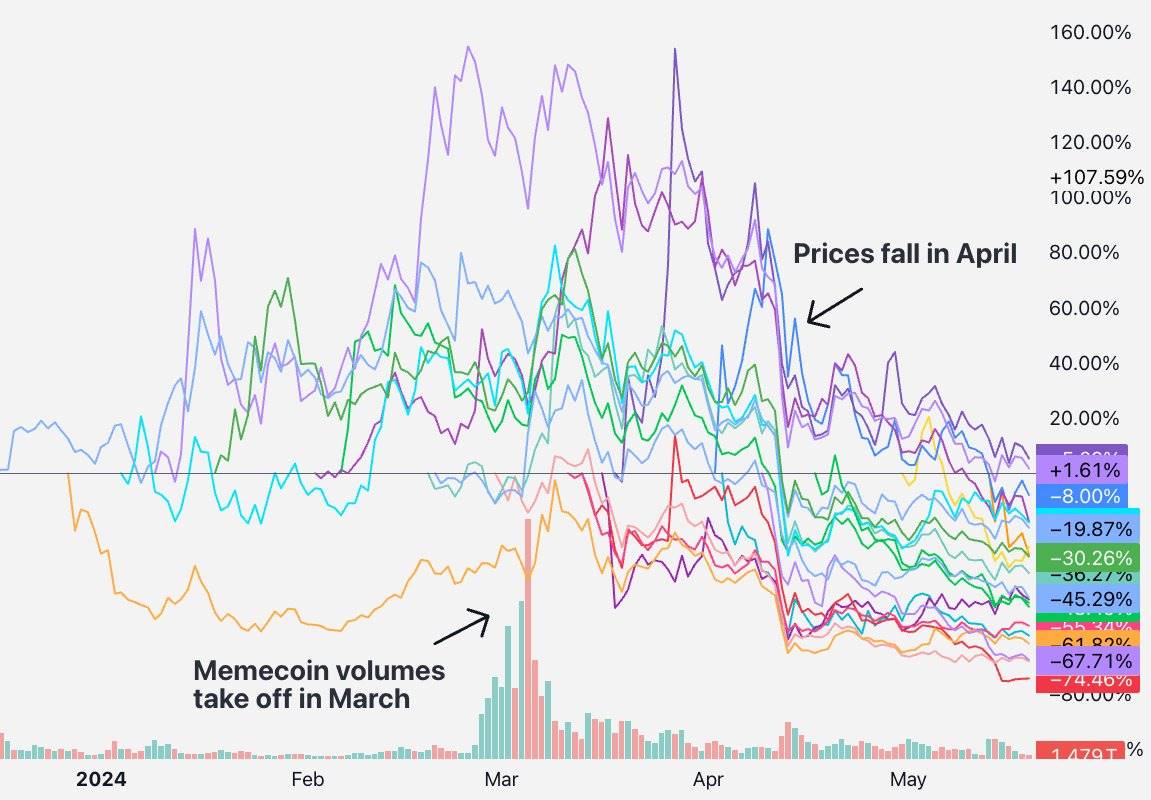

我将SHIB代币的交易量与这一些代币进行了对比,发行时间不相符。Meme狂热在3月份就已经达到了高潮,但是这一些代币在一个半月后的4月份开始下跌。

这里是 Solana 去中心化交易所(DEX)的交易量,也讲述了同样的故事,Meme在3月初就爆发了,远早于4月中旬。因此,这也与数据不符。在这一些代币下跌后,并没有出现广泛的资金流入Meme交易。人们正在交易Meme,但他们也在交易新的代币,而交易量并没有传达清晰的信息。

问题不在于交易量,而在于资产价格。

也就是说,许多人试图宣扬的故事是,散户投资者对真实项目感到幻灭,现在主要对Meme感兴趣。我去了币安的Coingecko页面,查看了前50个交易量最高的代币,大约有14.3%的币安交易量今天是在Meme中产生的。Meme交易只是加密货币领域的一小部分。是的,金融虚无主义是一种存在,而且在社交媒体上非常显著,但世界上大多数人仍然购买代币,因为他们相信某种技术故事,不管是正确还是错误的。

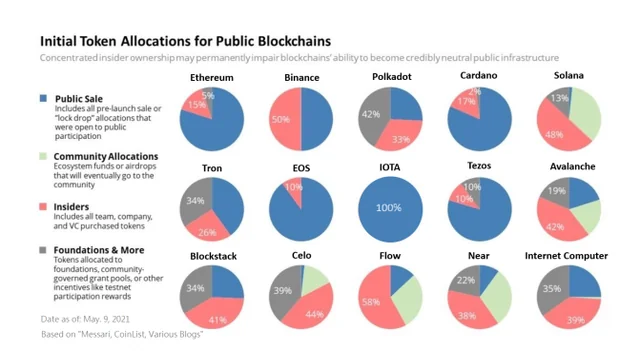

那么,也许实际上并不是散户投资者将资金从VC的代币中转移到Meme中,但这里有一个子理论:VC拥有了这些项目的太多股份,这就是散户投资者愤怒离场的原因。他们意识到(在4月中旬?)这些都是诈骗的VC代币,团队+VC拥有代币供应量的约30-50%。这一定是压垮骆驼的最后一根稻草。

这是一个令人满意的故事。但我已经在加密风险投资领域投资了一段时间了。以下是2017年至2020年代币分配的快照:

看看红色阴影部分 —— 这就是内部人士(团队+投资者)获得的份额。SOL 48%,AVAX 42%,BNB 50%,STX 41%,NEAR 38%,等等。今天的情况也差不多。因此,如果理论是“代币过去不是风险投资币,但现在是”,那么这也与数据不符。不管周期如何,资本密集型项目在启动时总是会有团队和投资者的过多持有。这些“VC的代币”最终都取得了成功,即使代币完全解锁后也是如此。

总的来说 —— 如果你指的事情在上一个周期中也发生过,那么它就无法解释当前发生的独特现象。

因此,这个“散户投资者愤怒离场,转而交易Meme”的故事听起来很真实,而且非常引人注目,但它并不能解释数据。

3)供应量太少,无法进行价值发现

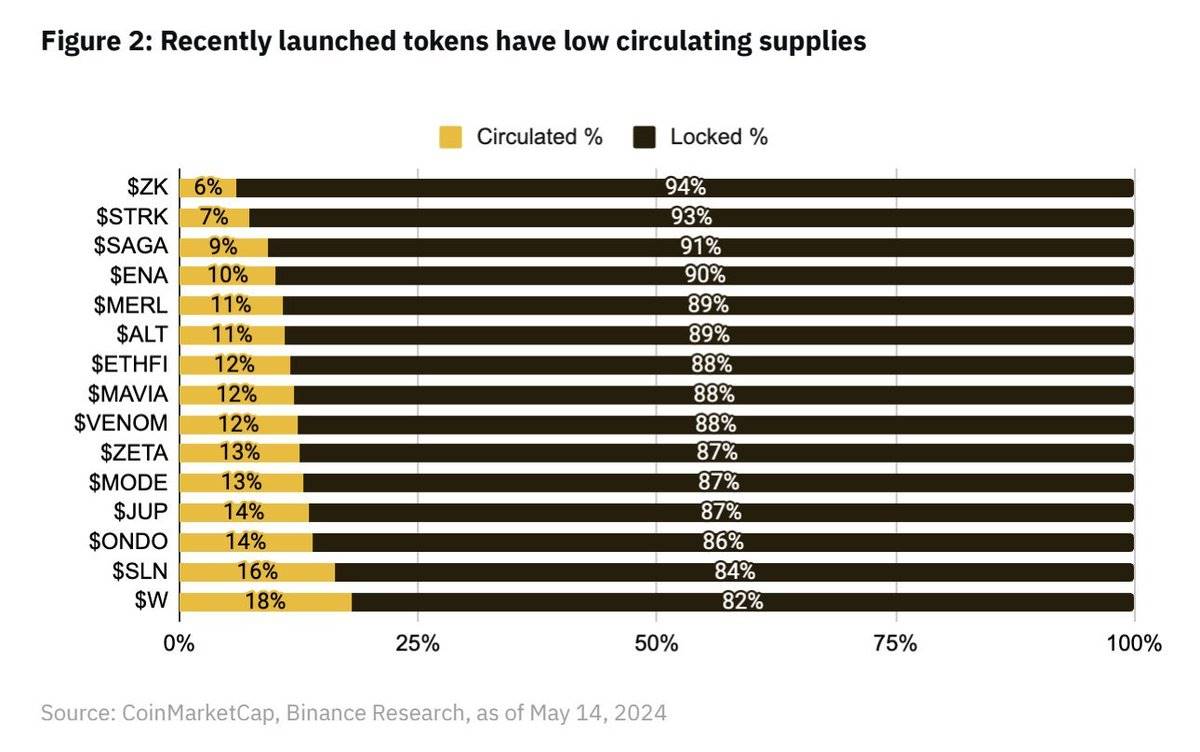

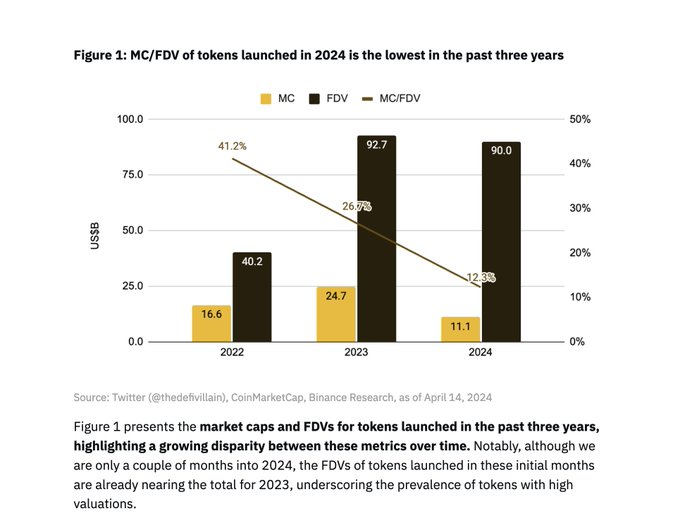

这是我见过的最常见的理论。听起来有道理!它不太引人注目,这是它的一个优点。币安研究部甚至发表了一份很好的报告,说明了这个问题:

看起来平均值大约是13%。这显然非常低,显然远低于过去的代币,对吗?

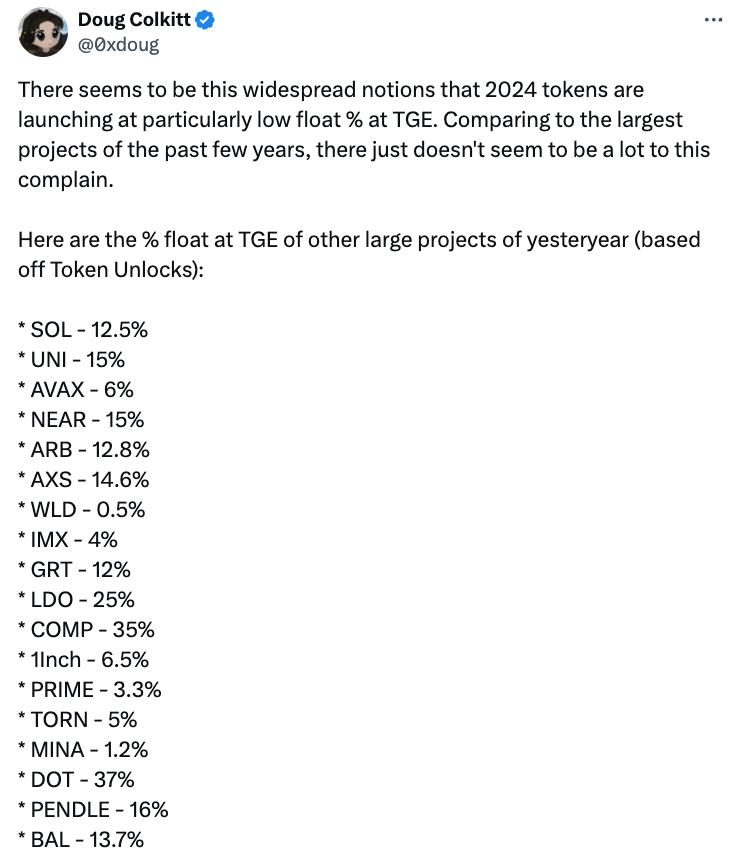

感谢 @0xdoug 提供了这些数据

上个周期中这些代币在生成时的平均流通量是 13%。

同一份币安研究部的文章也有一张图表,也在网络上广为流传,在2022年推出的代币在上市时的平均流通供应量为41%。

我在2022年就在场了,项目并没有以41%的流通供应量推出。

我查了一下2022年的币安列表:OSMO、MAGIC、APT、GMX、STG、OP、LDO、MOB、NEXO、GAL、BSW、APE、KDA、GMT、ASTR、ALPINE、WOO、ANC、ACA、API3、LOKA、GLMR、ACH、IMX。

我随机检查了其中的几个,因为它们并不都在TokenUnlocks上有数据:IMX、OP和APE与我们正在比较的最新一批代币类似,IMX在第一天的流通量为10%,APE在第一天的流通量为27%(但其中10%是APE金库的,所以我将其舍入为17%的流通量),OP在第一天的流通量为5%。

另一方面,你还有LDO(55%解锁)和OSMO(46%解锁),但这些项目在它们在币安上市的一年前就已经上线了,所以将这些列表与最新的一批上市项目进行比较是愚蠢的。我猜想,这些非第一天上市的代币加上像NEXO或ALPINE这样的随机企业代币,才导致了这个疯狂的高数字。我不认为他们正在确定TGE的真实趋势 —— 他们正在确定每年币安都在上市哪种类型的代币的趋势。

好了,也许你会承认,13%的流通供应量与过去的周期相似。但这仍然不足以进行价值发现,对吧?股票市场没有这个问题。2023年首次公开上市的中位数流通量是 12.8%。

但说真的,拥有极低的流通供应量绝对是一个问题。WLD就是一个特别严重的例子,其流通供应量仅为2%左右。FIL和ICP在上市时的流通量也非常低,导致了非常糟糕的价格走势图。但是,这批币安代币中的大多数都处于历史上正常的首日流通范围内。

此外,如果这个理论是正确的,你应该会看到流通量最低的代币受到惩罚,而流通量较高的代币应该表现良好,但我们没有看到强烈的相关性,它们都在跌。

因此,这个缺乏价值发现的说法听起来很有说服力,但在查看了数据之后,我并不相信这个说法。

解决方案

人们不断抱怨,但只有少数人提出了实际的解决方案!在我们讨论空假设之前,让我们先审视一下它们。

许多人建议重新推出ICO。抱歉 —— 我们难道不记得ICO在上市后残酷地抛售,导致散户投资者被烧伤吗?此外,ICO在几乎所有地方都是非法的,所以我不认为这是一个认真的建议。

@KyleSamani认为,投资者和团队应立即解锁100% —— 根据144a条款,对于美国投资者来说这是不可能的(这也会加剧“VC抛售”的问题)。此外,我想我们在2017年就学会了团队锁定的好处。

@arca认为,代币应该像传统IPO那样有包销商。我是说,也许?代币上市更类似于直接上市,它们在交易所上市并有一些做市商,仅此而已。我认为这很好,但我倾向于简单的市场结构和更少的中间机构。

@reganbozman建议项目应以更低的价格上市,以便散户投资者可以更早地买入并获得一些上涨空间。我理解这种精神,但我不认为这样行得通。在市场清算价格之下人为降低价格只意味着,在币安上交易的第一分钟谁能抓住错误定价。我们在许多次NFT铸造和IDO中都看到过这种情况。人为低估您的上市只会使在最初10分钟内吹破订单簿的少数交易者受益。如果市场相信您的价值为X,在自由市场中,您到最后一天的价值将为X。

一些人建议我们回到公平启动。公平启动在理论上听起来很好,但在实践中效果不佳,因为团队会跳槽。相信我,夏季DeFi期间每个人都尝试过这种方法。在过去几年中,除了Yearn,还有哪些非Meme的公平启动成功了呢?

许多人建议团队进行更大规模的空投。我认为这是合理的!我们通常鼓励团队尽量在第一天提供更多的供应以改善去中心化和价值发现。尽管如此,我认为仅仅为了提高流通量而做出荒谬地大规模空投是不明智的 —— 协议在第一天后还有很多事情要做才能取得成功。在上市日一下子释放所有代币供应只为了获得巨大的流通量是不明智的,因为在未来,您将会在代币授予方面面临竞争。您不希望成为那些几年后必须重新增加代币供应的代币之一,因为财政已经耗尽。

那么作为一名VC,我们想在这里看到发生什么?我们想看到的是代币价格在第一年就能反映现实。我们的回报不是靠价格上涨得来的,我们的回报是靠DPI得来的,这意味着我们最终必须将我们的代币变现。我们无法靠纸上涨来养活自己,我们也不会将未解锁的代币按市场价格计入账(在我看来,任何这样做的人都是疯了)。对于VC来说,估值达到天文数字,但在解锁后又出现暴跌,这其实是很糟糕的。这会让 LP 认为这个资产类别是假的,纸面上看起来不错,但实际上很糟糕。我们不希望这样。我们更希望资产价格随着时间的推移逐步稳定上升,这也是大多数人所希望的。

那么这些高估值的FDV是否可持续?我不知道。与ETH、SOL、NEAR和AVAX等项目最初推出的价格相比,这显然是一个令人瞠目结舌的数字。但事实也是,加密货币现在规模更大了,成功的加密协议的市场潜力显然比过去大得多。

@0xdoug 提出了一个很好的观点 —— 如果你用今天的ETH价格对过去的altcoin代币FDV进行标准化,你得到的数字与我们现在看到的当前FDV几乎相当。@Cobie在他最近的帖子中也提到了这一点。我们不会回到 4000万美元 FDV 的L1,因为每个人都看到市场现在有多大。但是,当SOL和AVAX推出时,散户支付的价格与 ETH 调整后的价格相当。

这种挫败感实际上很大程度上归因于:过去5年里,加密货币飙升了很多。初创公司的定价是基于可比较的情况,因此所有数字都会变得更大。这就是事实。

好吧,对我来说,批评别人的解决方案很容易。但我的巧妙解决方案是什么呢?

我也不知道。

自由市场自己会解决这种情况。如果代币下跌,那么其他代币将被重新定价,交易所将推动团队以较低的FDV上市,被坑的交易者只会以更低的价格买入代币,风险投资人也会将这一信息传递给创始人。由于公开市场的比较,B 轮融资的价格会降低,这将使 A 轮投资者感到懊恼,最终波及种子投资者,价格信号最终总会传播开来。

当存在真正的市场失灵时,你可能需要一些巧妙的市场干预。但自由市场知道如何解决定价错误的问题 —— 只需改变价格即可。那些亏钱的人,无论是风险投资人还是散户,都不需要像我这样的人发表思想文章或在推特上辩论。他们已经吸取了教训,愿意为这些代币支付更低的价格。这就是为什么所有这些代币都以较低的 FDV 进行交易,而未来的代币交易也会相应地定价。

这种情况以前发生过,只是需要一点时间。

4)原假设

现在让我们来揭开神秘面纱,看看四月份到底发生了什么导致所有的代币下跌了。

元凶:中东问题。

在前几个月里,这些代币大多在它们上市后交投基本持平,直到四月中旬。突然间,伊朗和以色列开始威胁爆发第三次世界大战,市场大幅下挫。比特币反弹了,但这些代币没有。

那么,为什么这些代币仍然下跌的最佳解释是什么?我的解释是:这些新项目都被心理上归类为“高风险的新代币”。四月份对“高风险的新代币”兴趣下降了,并且没有恢复,市场不想再买回来。

为什么?我不知道。市场有时候很反复无常。但如果这一揽子 "高风险的新代币 "在此期间上涨了 50%,而不是下跌了 50%,你还会争论代币市场结构是如何被打破的吗?那也是一种错误定价,只是方向相反而已。

市场最终会纠正错误定价。如果你想帮助市场进行修复,那么就在高位卖出低位买入。如果市场错了,它就会自我修复。无需做其他任何事情。

应该怎么办呢?

当人们亏钱时,每个人都想知道该责怪谁。是创始人?风险投资者?KOL?交易所?做市商?交易者?我认为最好的答案是没有人。但从指责的角度来思考市场定价错误并不是一个有效的框架。因此,我将从人们在新的市场机制下可以做得更好的角度来阐述这个问题。

风险投资者:倾听市场的声音,放慢脚步,保持价格纪律。鼓励创始人对估值保持现实态度。不要将锁定的代币按市价计价(据我所知,几乎所有顶级风险投资公司都将其锁定的代币按大幅低于市价的价格持有)。如果你发现自己在想 "我不可能在这笔交易上赔钱",那么你很可能会后悔这笔交易。

交易所:以较低的价格上市代币。考虑在代币上市第一天就通过公开拍卖定价,而不是根据上一轮风险投资的情况定价。除非每个人(包括 KOL)都有市场标准的锁定期,否则不要上市代币,除非所有投资者/团队都有合同义务不对冲,否则甚至不要上市代币。更好地向散户展示我们都熟悉和喜爱的 FDV 倒计时图表,并向他们提供更多关于解锁的知识。

团队:尽量在第一天释放更多的代币,低于10%的代币供应量太低了。

当然,进行健康的空投,并且不要太担心第一天的低估值。要建立一个健康的社区,最好的价格表就是逐步上涨。

如果团队的代币下跌了,别担心。你不是一个人。记住:

AVAX在上市后2个月下跌了约24%。

SOL在上市后2个月下跌了约35%。

NEAR在上市后2个月下跌了约47%。

你会没事的,专注于打造值得引以为豪的东西并继续推进,市场最终会解决这个问题。

对于你,匿名者:要小心单因素解释。市场是复杂的,有时候会下跌。怀疑任何声称确切知道原因的人。自己调查,不要投入任何你不愿意失去的东西。