6 月 DeFi 催化剂:空投、收益及Ethena/Etherfi/Karak

Thor介绍了DeFi夏季的最新更新,包括Ethena、Etherfi、Karak等项目。他分享了在Google Sheets上寻找收益矿场和空投的经验,并提到了6月份的重大事件和催化剂,以及几个值得关注的DeFi和空投策略。他还提到了重要的代币解锁日期,6月份的宏观经济数据和加密资产市场法规。多家区块链项目获得融资,包括Blackwing、Fantom基金会等。Pendle的sUSDe市场是最佳策略,可获得高收益率和杠杆作用。总之,6月份有几个增加投资组合的好策略。

原文标题:Yieldfarms, Airdrops & Catalysts In June

原文作者:THOR

原文来源:onchaintimes

编译:Kate, 火星财经

是时候回到DeFi夏天了?关于Ethena, Etherfi, Karak等的更新

介绍

大家好,我是Thor。在过去的几天里,我一直在深入战壕(Google Sheets),目的是为我的马厩和ETH找到最好的收益矿场/空投。我相信我找到了一些很好的策略。今天的文章涵盖了6月份的一些重大事件/催化剂,以及几个值得关注的DeFi/空投策略。

事件/催化剂列表

L1 /L2

•Peercoin硬分叉- 6月3日

•Sagaxyz ' Vault 2 '空投快照

•有传言称LayerZero将于6月空投

•zkSync将于6月13日空投

•Blast L2 空投将于 6 月 26 日进行

•Lisk L2区块链启动和代币迁移

•Taiko L2 zkEVM空投(占5%的供应量)发生在6月的某个时候

•Fluent发布了Blend - L2,结合了WASM、EVM和SVM

DeFi

•Fractal(Frax finance)黑客马拉松刺激生态系统

•Ether.fi S2 空投计划将于 6 月 30 日结束(占供应量的 5%)

•Maker 开始了“Endgame”的第 1 阶段(可能推出 subDAO?)

•Platypus Finance 已被 Stable Jack 收购 - 代币转换

•将RabbitX的原生RBX作为他们新的BFX代币质押- 启动于6月1日

•Swell TGE 将在几周内与“Voyage”空投一起发生(占供应量的 8%)

•“Ether.fi Cash”即将通过本地储蓄账户和 Visa 信用卡上线

Crypto x AI/DePIN

•苹果全球开发者大会——6月10日

•特斯拉年度股东大会- 6月13日

•NVIDIA年度股东大会- 6月26日

•有传言称 Aethir TGE 将于 6 月发生

•传闻 Ionet TGE 将于 6 月发生

GameFi / SocialFi

•DeGameFi会议

•FOMO Network 发布日期 - 6 月 1 日

•BeeCasinoGames空投活动将持续到6月30日

重要代币解锁

•6月1日 $SUI 流通量的7.29%

•6月1日 $ENA 流通量的3.63%

•6月1日 $DYDX 流通量的 11.9%

•6 月 1 日 $1INCH 流通量的 8.5%

•6月12日 $APT 流通量的 2.6%

•6月14日 $IMX 流通量的1.72%

•6月15日 $STRK 流通量的5.61%

•6月16日 $ARB 流通量的3.49%

•6月25日 $ALT 流通量的6.9%

宏观

•6 月7日:失业率 = 任何高于 4% 的数据都可能被视为一个巨大的避险信号。

•6月12日:核心CPI

•6月12日:美联储利率和新闻发布会

•6月13日:PPI

•6月18日:零售销售

•6月21日:服务业和制造业PMI初值

•6月27日:最终GDP季率

•欧盟加密资产市场法(MiCA)将于6月30日部分生效

2024年5月融资

•NodeOps融资500万美元

•StripChain融资1000万美元

•Zeta Markets融资500万美元

•Farcaster在A轮融资1.5亿美元

•Blockless在种子轮融资800万美元

•巴比伦(Babylon)融资7000万美元,由Paradigm领投

•Gamefi项目Paramlabs融资700万美元

•Orbiter Finance和Owlto Finance融资800万美元

•生态系统拥有的流动性先驱Mitosis融资700万美元

•区块链服务平台Lagrange在种子轮融资1320万美元

•基于Linea的在线社交游戏项目Gamic融资180万美元,由币安实验室领投

•基于Cosmos的数据服务平台Lava Network从Gate.io、Coingecko、Animoca品牌一共获得1100万美元融资。

•Web3发布平台Paragraph和Mirror合并在Paragraph下。他们筹集了500万美元

•Fantom基金会筹集了1000万美元,并宣布推出Sonic Foundation $S和Sonic Labs以及即将推出的区块链

值得注意的DeFi策略

这里有所有这些策略的计算器/表格。

Blackwing

Blackwing是一个DEX层,构建在Initia之上的模块化rollup。独特之处在于他们的“无限池”设计,该设计抽象了桥接,并允许对长尾资产进行无清算的杠杆交易。Blackwing已获得由Hashed和Gumi Cryptos领投的450万美元战略融资。

Blackwing目前正在运行其Tomcat-1测试网,用户可以在其中存入流动性以赚取“BXP”(原生Blackwing积分)。可以存入的资产包括

•ETH, USDC, PEPE, SHIB

•LRT(eETH、ezETH、rsETH、rswETH 等)

•Pendle PT 代币(PT-ENA、PT-sUSDe、PT-rsETH 等)

我个人已经存入了一些我的Pendle PT-sUSDe,它已经获得了46%的年利率。因此,我将Blackwing视为我所使用的策略之上的额外奖励。让我们看看这里的潜在回报。

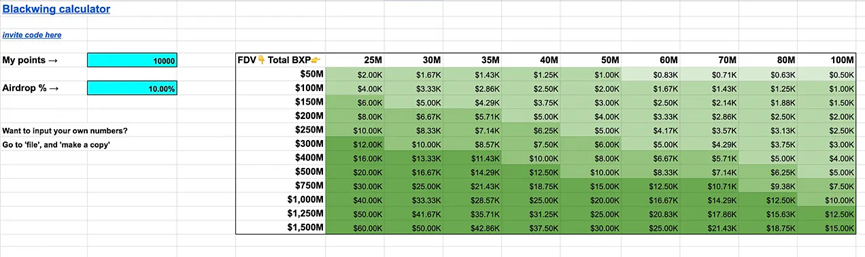

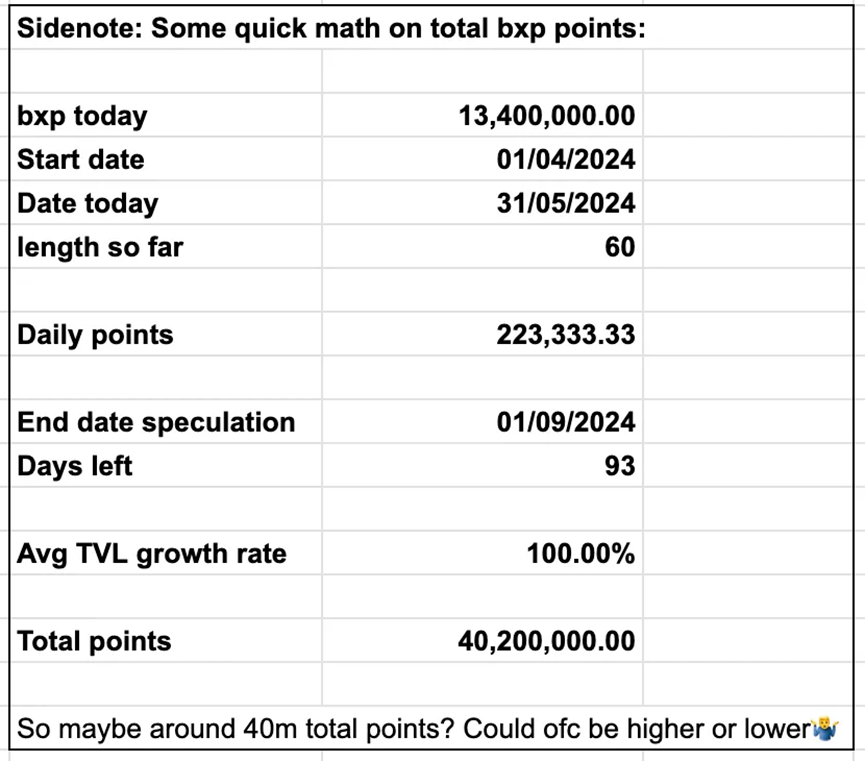

我创建了一个计算器,可以让你输入你的积分以及你预期的空投占总供应量的百分比。基于此,Blackwing 代币的FDV和总BXP总供应量,你可以查看你的预期空投,总共会释放多少BXP?这取决于TVL和活动结束的时间。我推测这可能是在9月份,这让我想到了以下几点:

在100%的增长率下,总共大约有4000万BXP。请注意,这个数字很容易偏离上行或下行方向。至于你能赚多少积分,这取决于你什么时候存入。随着更多的流动性进入,年利率会随着时间的推移而下降。从个人经验来看,我在本周早些时候(我想是周一)存入了16万美元,大约有3200个BXP(如果不算推荐积分的话)。

总而言之,抛开智能合约的风险,如果你已经从Pendle获得 ETH 或稳定币的固定收益,那么将其存入Blackwing似乎是一个明智的选择。看起来可能是你已经赚到的收益的两倍或三倍。但当然要记住,没有什么是没有风险的!

Ethena S2

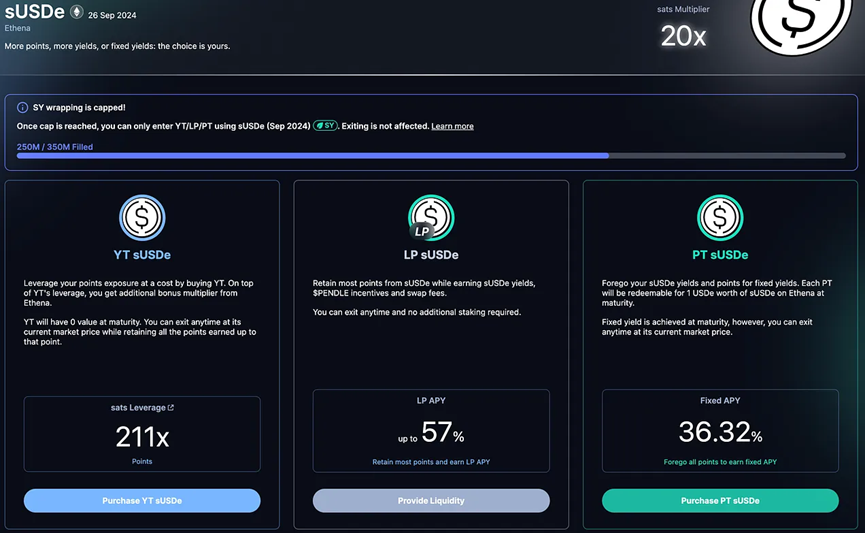

到目前为止,Ethena S2“sats活动”已经进行了近2个月。S2在9月结束,还有3个月的时间,有充足的时间参加。Ethena <> Pendle策略的美妙之处在于杠杆会随着时间的推移而增加。因此,耕种4个月和3个月之间的差异是微不足道的。

积分杠杆(YT-sUSDe)

如果你看好$ENA,并希望最大化你的S2空投,Pendle sUSDe市场是迄今为止最好的策略,因为你不仅可以从赚取的积分中获得杠杆作用,还可以获得支付给sUSDe持有者的高收益率(目前为36%)。请注意,在Pendle上的sUSDe市场对可以存入的金额有限制,因此你可能必须迅速采取行动。

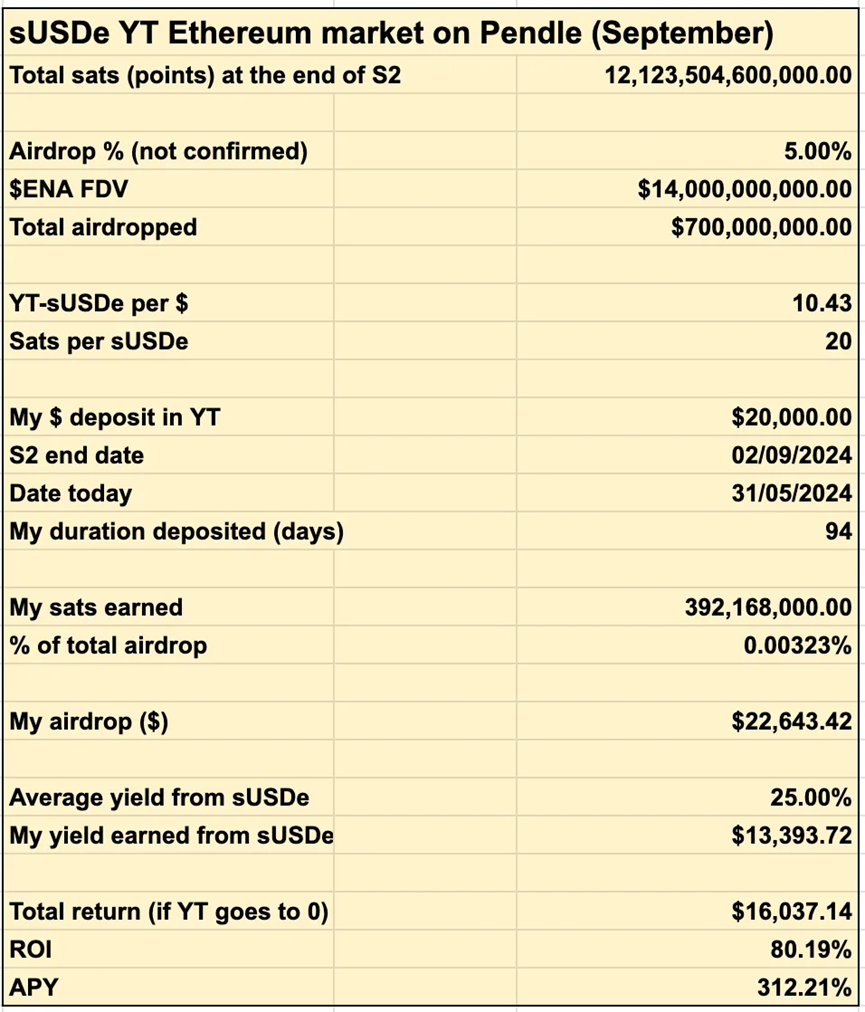

下面是如果你今天购买价值20,000美元的YT-sUSDe代币的回报估计。

根据之前的分析,我估计总共释放了大约10万亿个sats。然而,随着最近的增长,12万亿似乎可能更现实。根据上述的额外假设,购买价值20,000美元的YT-sUSDe将净赚

• 22,643美元的ENA空投

• 如果从现在到9月2日的平均sUSDe收益率为25%,则sUSDe收益率为13,393美元

请注意,在 YT-sUSDe 上花费的 20,000 美元在到期时变为 0,因此实际回报为 16,037 美元,相当于80%的投资回报率(不算太差)。正如所见,大约40%的回报来自sUSDe收益率。如果你认为未来几个月的融资利率将会很高,sUSDe收益率将保持在35%左右,而不是估计的25%左右,那么sUSDe收益率的回报将是21,394美元,而不是13,393美元。另一方面,如果由于低融资率导致Ethena的收入减少,则该策略的回报将受到抑制。

更多的规避风险?你也可以通过购买PT-sUSDe代币,在未来3个月内锁定每年36%的固定收益率。这是一个令人难以置信的收益,甚至是固定的。如果你在稳定币上寻找一些被动收入,这是很难打败的。你还可以将PT-sUSDe代币存入Blackwing,在被动收益的基础上增加空投。

Ether.fi S2

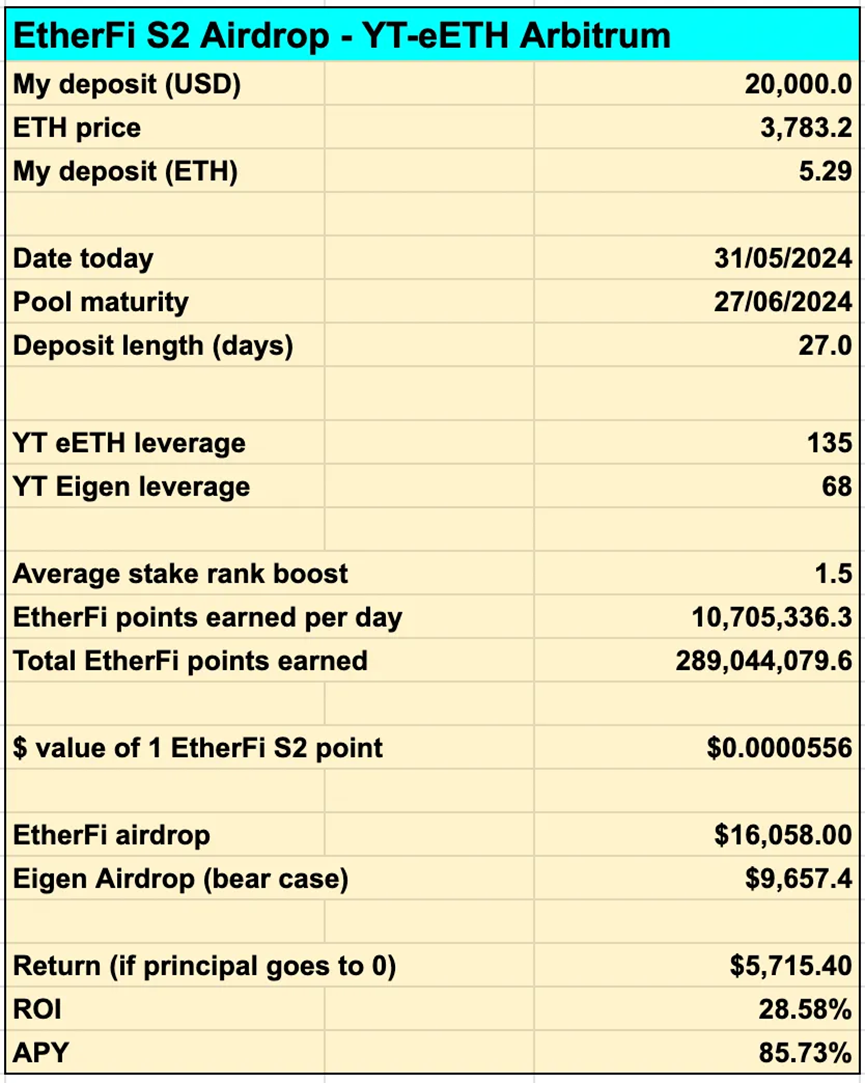

Ether.fi 是最大的流动性质押协议,TVL超过60亿美元。Ether.fi 第 2 季积分计划将于 6 月底以 5% 的空投结束。这实际上意味着你几乎没有时间参与其中了。然而,由于Pendle YT-eETH Arbitrum市场的高杠杆率,当考虑到EIGEN空投的收益时,它似乎仍然是一个有利可图的策略。该池目前在以太坊上提供135倍的Ether.fi 积分杠杆和 68 倍的 EIGEN 积分杠杆。如果你已经处于 Ether.fi 质押排名级别 8,则 Ether.fi 和 EIGEN 的回报率估计为 55%。如果没有,预期回报率为 28.58%,如下所示。

请注意,虽然团队已经确认了有关 Ether.fi S2 的许多信息,但尚不清楚 EigenLayer 将如何为 S2 分配积分。因此,请确保对这些估计持保留态度。完整的估计可以在这里的表格中找到。

Karak

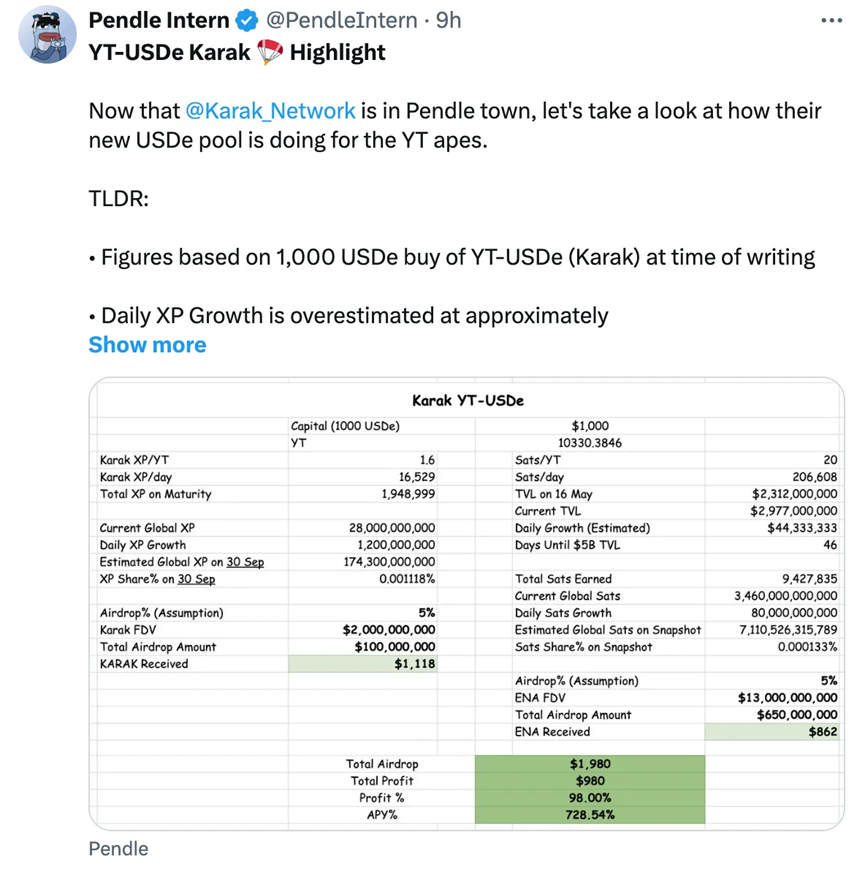

Karak 是 EigenLayer 的竞争对手,拥有 近 8 亿美元的 TVL。有几种与Karak相关的有趣策略,包括存入已经获得LRT积分和EIGEN积分的LRT,现在也将获得Karak XP。

此外,Pendle最近还推出了三个Karak市场,一个是Karak USDe,一个是Karak sUSDe,一个是Karak eETH。这允许用户要么锁定这些资产的固定收益,要么对所有潜在积分进行杠杆化敞口。Pendle Intern能够从团队中获取有关总XP供应的信息,并发布了与此策略相关的预期收益的详细信息:

https://x.com/PendleIntern/status/1796370233030217887

总之,6月份有几个很好的策略来增加你的投资组合。我个人耕种所有这些,但请记住,很多回报都是基于投机假设。现在就到这里!下次再见